W 2020 r. cała gospodarka światowa, w tym także przedsiębiorstwa przemysłu spożywczego, znalazły się pod silną presją rozwijającej się pandemii COVID-19. Zamykanie gospodarki w Polsce rozpoczęło się w marcu 2020 r. i w krótkim czasie nastąpił pełny lockdown. Spowodowało to w wielu przypadkach zerwanie więzi handlowych w zakupie surowców oraz sprzedaży żywności i napojów na rynku krajowym oraz na rynkach zagranicznych. Po kilku miesiącach nastąpiło powolne luzowanie wprowadzonych obostrzeń, ale wraz z drugą falą pandemii od połowy października wiele segmentów rynku nadal pozostaje zamkniętych lub działa w ograniczonym zakresie. Przykładem może być sektor HoReCa, którego zamknięcie odczuwają m.in. takie branże jak: mięsna, drobiarska, napojów bezalkoholowych, piwowarska, spirytusowa, winiarska czy mleczarska.

WYNIKI PRODUKCYJNO – FINANSOWE

W Polsce, tak jak i w innych krajach świata, skutkiem trwającej pandemii COVID-19 jest kryzys ogólnogospodarczy. Przejawia się on m.in. w rekordowym, dotychczas nienotowanym, obniżeniu produktu krajowego brutto (PKB). Największy jego spadek (o 8,4%) odnotowano w II kwartale 2020 r. W kolejnych miesiącach wraz z luzowaniem panujących obostrzeń sytuacja się poprawiała, ale po dziewięciu miesiącach 2020 r. PKB był nadal niższy (o 2,7%) niż w analogicznym okresie 2019 r. [8]. Poszczególne działy przemysłu w Polsce zostały jednak w różnym stopniu dotknięte skutkami kryzysu spowodowanego przez pandemię.

W przedsiębiorstwach produkujących żywność w okresie pandemii priorytetem stało się wdrażanie rozwiązań służących zapewnieniu bezpieczeństwa produkcji i większa troska o zdrowie załogi, co warunkuje utrzymanie ciągłości produkcji w zakładach. Producenci stanęli przed wyzwaniami dotyczącymi reorganizacji pracy, dostosowywania się do nowych norm prawnych i dodatkowych kosztów z tym związanych, innymi słowy minimalizowania ryzyka, przy jednoczesnym utrzymaniu stabilności biznesu w dłuższej perspektywie. Największym problemem dla każdego przedsiębiorstwa stało się utrzymanie produkcji w sytuacji, gdyby stwierdzono zakażenie wirusem SARS-CoV-2 u pracowników. Czasowe zamykanie zakładów to niewątpliwie największe ryzyko dla firm spożywczych. Pierwsze takie przypadki miały już w Polsce miejsce, ale zazwyczaj firmy radziły sobie z tą sytuacją i nie było potrzeby całkowitego zaprzestawania produkcji. Podjęte działania najczęściej dotyczyły reorganizacji działalności w obszarze działów, w których pojawiły się zakażenia wśród załogi. Gdyby jednak zjawisko zamykania zakładów przybrało na sile, mogłyby wystąpić problemy w postaci niedoborów podaży artykułów żywnościowych na rynku, jak również z zagospodarowaniem surowców rolnych [3].

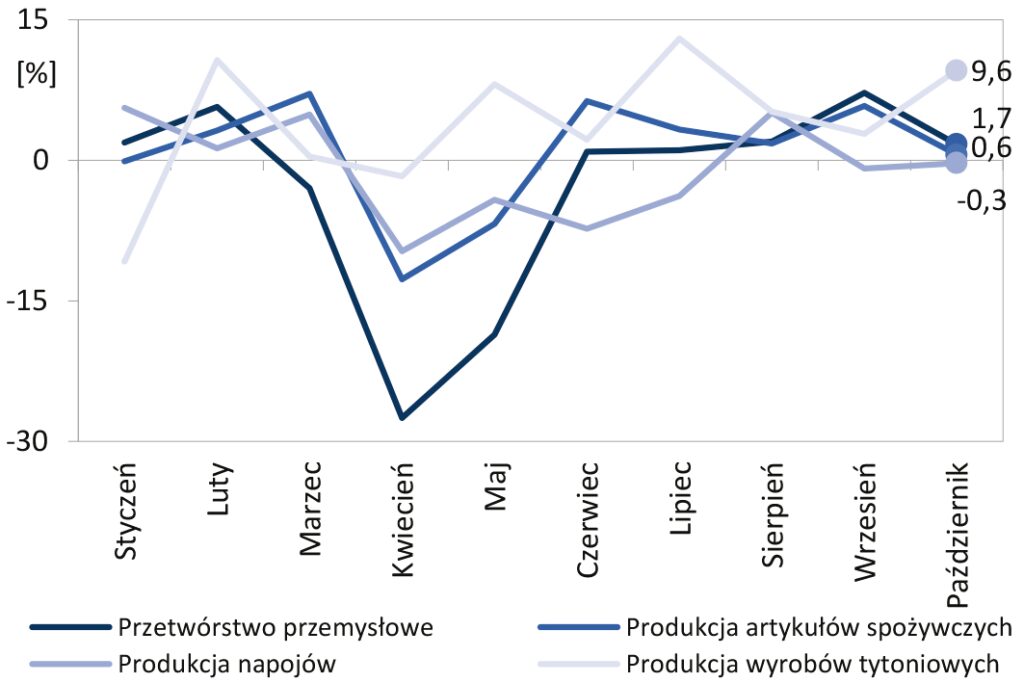

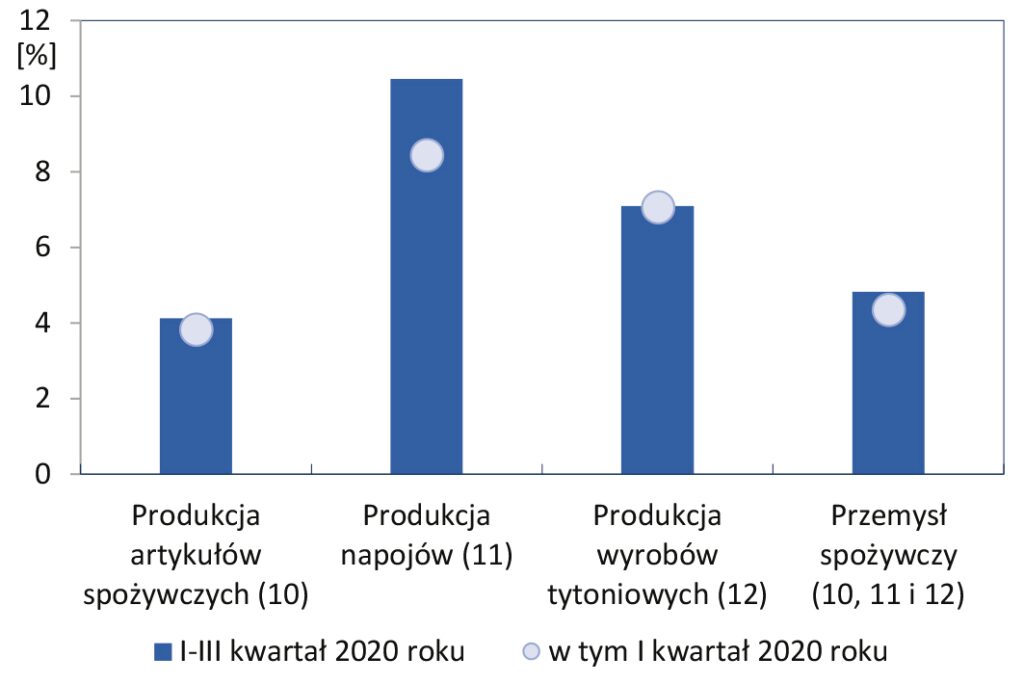

Przemysł spożywczy należy do gałęzi stosunkowo odpornych na zjawiska kryzysowe, ponieważ produkowane w tym sektorze wyroby są dobrami pierwszej potrzeby i cechują się niższą elastycznością dochodową popytu. Poszczególne działy tego przemysłu (tj. produkcja artykułów spożywczych, produkcja napojów i produkcja wyrobów tytoniowych) na ogół dobrze (chociaż różnie) radziły sobie w trudnej pandemicznej rzeczywistości. Porównanie dynamiki ich rozwoju w okresie dziesięciu miesięcy 2020 r. wskazuje, że produkcja sprzedana w każdym z nich prawie zawsze wzrastała szybciej niż całego przetwórstwa przemysłowego (rysunek 1). W ostatnich miesiącach tego okresu nastąpiło jednak wyrównanie dynamiki produkcji żywności z produkcją w przetwórstwie przemysłowym.

Rys. 1. Zmiany produkcji sprzedanej żywności na tle przetwórstwa przemysłowego w 2020 r.

[w % rok do roku, w cenach stałych]

Fig. 1. Changes in sold production of food in comparison to the manufacturing in 2020 [in

percent year-on-year, in constant prices]

STRESZCZENIE:

Dotychczasowe wyniki produkcyjno-ekonomiczne, finansowe i handlowe za 2020 r. świadczą o dość dużej odporności polskiego przemysłu spożywczego na kryzys spowodowany przez pandemię COVID-19. Mimo dobrych wyników na poziomie całego sektora występuje jednak wyraźne zróżnicowanie sytuacji pomiędzy poszczególnymi branżami. W największym stopniu ucierpiała branża mięsna (w tym drobiarska), mleczarska oraz napojów. Ma to związek głównie z ograniczeniem działalności sektora hotelarsko-gastronomicznego (HoReCa) w okresie lockdownu w Polsce i na świecie. To, że sektor spożywczy dobrze radzi sobie z wyzwaniami, jakie wynikają z funkcjonowania w trudnej pandemicznej rzeczywistości, wynika z kilku przyczyn. Po pierwsze, żywność jest produktem pierwszej potrzeby i cechuje ją niższa elastyczność dochodowa popytu. Po drugie, w porównaniu z innymi działami przetwórstwa przemysłowego łańcuchy dostaw w przemyśle spożywczym są krótsze i mniejsze jest ryzyko ich zerwania. Po trzecie, polscy producenci i eksporterzy żywności konkurują na rynkach zagranicznych głównie ceną. Utrzymanie dobrej kondycji przemysłu spożywczego i wysokiej dynamiki eksportu w warunkach trwającej wciąż pandemii będzie coraz trudniejsze. W dużej mierze zależeć będzie od działań dostosowawczych podejmowanych przez przedsiębiorstwa oraz od polityki gospodarczej realizowanej w trakcie kryzysu.

SUMMARY:

The current production, economic, financial and trade results for 2020 prove that the Polish food industry is quite resistant to the crisis caused by the COVID-19 pandemic. Although the whole sector performed, on average, well, the situation differed clearly across sectors. The meat, including poultry, dairy and beverage industries suffered the most. This was mainly the result of the limitation of the activities in the hotel and catering industry (HoReCa) during the lockdown in Poland and in the world. The relatively good results of the food industry during the pandemic is as follows. First, food is a basic necessity and is characterized by lower income elasticity of demand. Secondly, compared to other branches of the manufacturing the food industry, supply chains are shorter and there is less risk of breaking them. Third, Polish food producers and exporters compete in foreign markets mainly on price. Maintaining the good results of the food industry and the high dynamics of exports in the conditions of the ongoing pandemic will be more and more difficult. To a large extent it will depend on adjustment measures undertaken by enterprises and on the economic policy implemented during the crisis.

TITLE:

Food Market and Industry In 2020

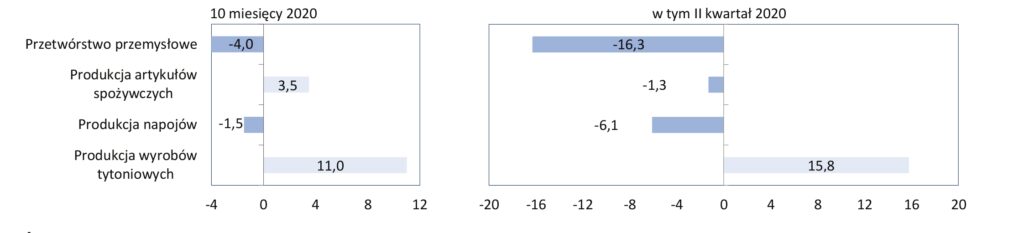

Najlepsza sytuacja występowała w dziale produkcji artykułów spożywczych, gdzie dynamika wzrostu produkcji sprzedanej była na ogół wyższa niż w całym przetwórstwie przemysłowym, a spadki, które miały miejsce, były mniejsze. Produkcja sprzedana tych artykułów najbardziej obniżyła się w okresie kwiecień-maj 2020 r., po czym w kolejnych miesiącach nastąpiło duże odbicie i po dziesięciu miesiącach była ona nominalnie o 3,5% wyższa niż w analogicznym okresie 2019 r. (rysunek 2), a realnie o 1,2%. Trochę gorzej radzili sobie producenci napojów, których produkcja sprzedana w okresie kwiecień-lipiec 2020 r. nie osiągnęła poziomu z analogicznego okresu 2019 r., a w czerwcu i lipcu jej spadki były większe niż w przetwórstwie przemysłowym. Wyraźny przyrost produkcji sprzedanej w tym dziale osiągnięto dopiero w sierpniu, ale był on krótkotrwały, gdyż w kolejnych miesiącach produkcja napojów ponownie spadała. W rezultacie po dziesięciu miesiącach 2020 r. wartość produkcji sprzedanej tego działu zarówno nominalnie, jak i realnie była o około 1,5% niższa niż przed rokiem. Była to jednak sytuacja lepsza niż średnio w całym przetwórstwie przemysłowym, gdzie produkcja zmalała nominalnie o 4%, a realnie o 2,8%. W kryzysie dobrze radzą sobie producenci wyrobów tytoniowych, gdzie niewielkie spadki produkcji w stosunku do analogicznego okresu 2019 r. miały miejsce tylko w kwietniu, a notowane w późniejszych miesiącach wzrosty były wysokie. W efekcie produkcja sprzedana tego działu w okresie styczeń-październik 2020 r. była wyższa niż rok temu – nominalnie o 11%, a realnie o 5,6%.

W firmach spożywczych podejmowano szereg działań prewencyjnych, które wyprzedzały potencjalne problemy po stronie podażowej, bądź też reagowano na bieżąco, minimalizując negatywne skutki pandemii w zakładach. Z drugiej strony wykorzystywano szanse rynkowe na rozwój nowych segmentów produkcji i kierunków notujących bardzo silne wzrosty produkcji. W niektórych segmentach, wprost przeciwnie, firmy musiały mierzyć się z negatywnymi trendami rynkowymi. Tendencje w zakresie produkcji poszczególnych wyrobów przemysłu spożywczego były zatem wynikową wielu zjawisk zarówno po stronie podaży (ograniczenia kadrowe, pozrywane łańcuchy dostaw surowców i materiałów), jak i popytu (wzmożony popyt na produkty o przedłużonej trwałości, obniżony popyt na produkty świeże, przejściowe ograniczenia w eksporcie, spadek zapotrzebowania ze strony sektora HoReCa), a także spadku siły nabywczej konsumentów, wzrostu kosztów i wahań kursów walutowych [3].

Rys. 2. Zmiany produkcji sprzedanej żywności na tle przetwórstwa przemysłowego w 2020 r. [w % rok do roku, w cenach bieżących]

Fig. 2. Changes in sold production of food in comparison to the manufacturing in 2020 [in percent year-on-year, in current prices]

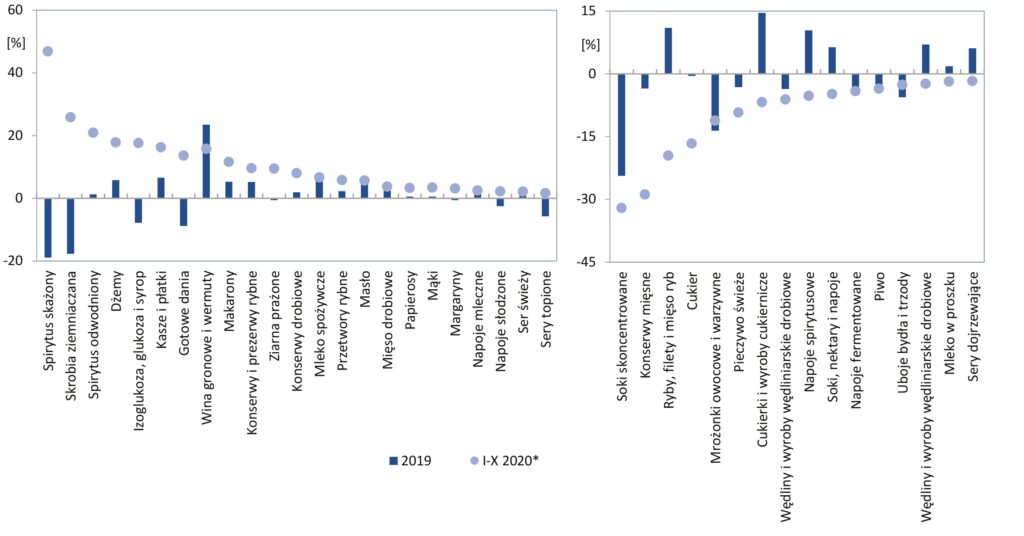

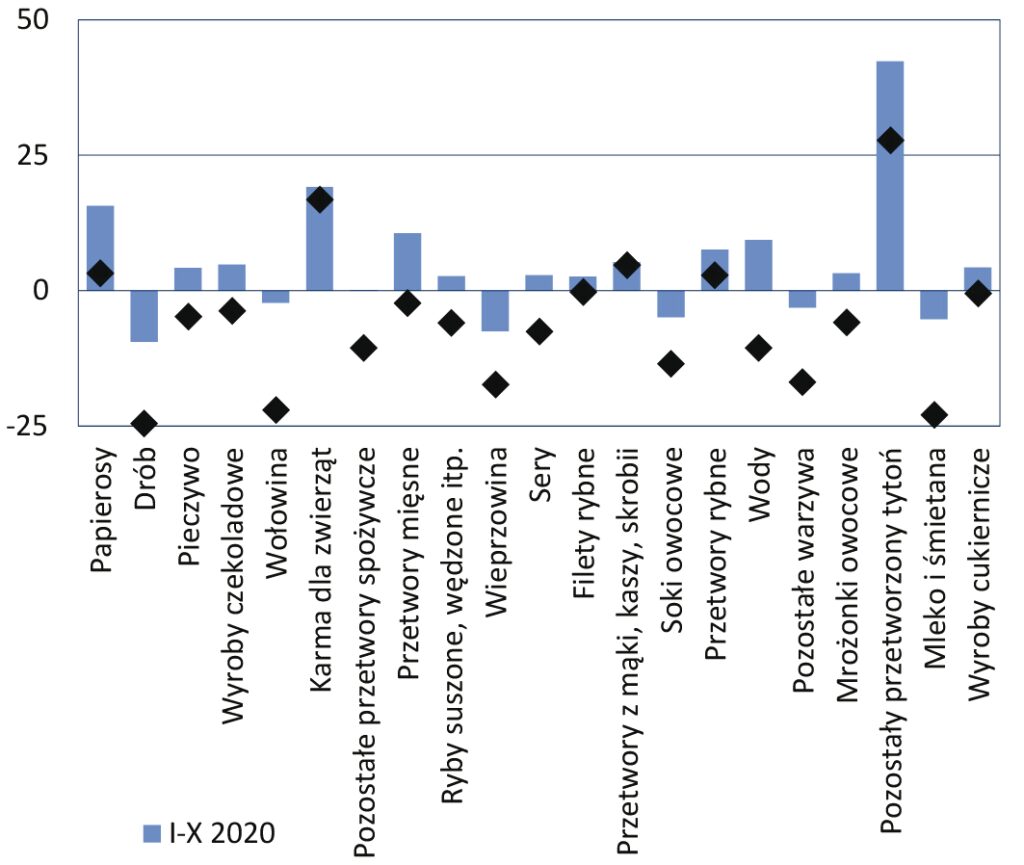

Z aktualnie dostępnych danych GUS o wielkości produkcji za okres styczeń-październik 2020 r., pochodzących ze średnich i dużych firm przemysłowych, wynika, że dynamika produkcji ważniejszych wyrobów przemysłowych, według podstawowych grup produktów, była w tym okresie mocno zróżnicowana. Należy przy tym podkreślić bardzo duży wzrost produkcji niektórych wyrobów o przedłużonej trwałości (w mniejszych grupach produktowych), który nastąpił już w pierwszym miesiącu pandemii, będący reakcją producentów na gwałtowny wzrost popytu [5]. Najszybciej wzrastało zapotrzebowanie na takie wyroby, jak: kasze, ryż, makaron, konserwy drobiowe i rybne, żywność mrożona i dania gotowe, mąka. Producenci natychmiast zareagowali na ten sygnał, zwiększając swoją produkcję nawet o kilkadziesiąt procent. Popyt ten miał jednak charakter krótkotrwały, toteż w kolejnych miesiącach produkcja tych wyrobów powróciła do poziomu z poprzedniego roku. Po przeciwnej stronie były segmenty wyrobów, na które popyt zmalał, takie jak żywność świeża oraz te, których głównym kanałem dystrybucji był eksport lub sektor HoReCa. Dotyczyło to pieczywa świeżego i wyrobów ciastkarskich, mięsa drobiowego, wołowego czy napojów. Po zniesieniu części ograniczeń (na przełomie drugiego i trzeciego kwartału), produkcja w segmentach mocno dotkniętych przez kryzys powróciła na ścieżkę wzrostu [14], a w segmentach szybko rozwijających się w I kwartale – dynamika rozwoju nieco zwolniła.

Źródło: opracowanie własne na podstawie [9] oraz niepublikowanych danych GUS.

Rys. 3. Zmiany produkcji wybranych artykułów spożywczych, napojów i wyrobów tytoniowych [w % rok do roku, w ujęciu ilościowym]

Fig. 3. Changes in production of selected food products, beverages and tobacco products [in percent year-on-year, in volume terms]

Efektem tych wszystkich zmian był duży przyrost wolumenu produkcji (w okresie I-X 2020 r.) takich kategorii produktowych, jak: spirytus skażony, skrobia ziemniaczana, spirytus odwodniony, dżemy, izoglukoza i glukoza, kasze i płatki, dania gotowe, wina gronowe i wermuty, makaron, konserwy rybne i drobiowe, ziarna prażone oraz mleko, masło i mąka (rysunek 3). Mniejsza niż w analogicznym okresie 2019 r. była nadal produkcja: soków skoncentrowanych, konserw mięsnych, ryb, filetów i mięsa ryb, cukru, mrożonek owocowo-warzywnych, pieczywa świeżego, cukierków i wyrobów cukierniczych, wędlin, napojów spirytusowych, soków, napojów i nektarów, napojów fermentowanych, piwa, ubojów bydła i trzody, wędlin i wyrobów wędliniarskich drobiowych oraz mleka w proszku i serów dojrzewających. Dynamika rozwoju niektórych kategorii produktowych była kontynuacją trendów zapoczątkowanych w latach wcześniejszych (np. wina gronowe i wermuty, konserwy i prezerwy rybne, mleko, masło, twarogi czy napoje fermentowane). Częściowo wynikała ona z podaży surowca, jak w przypadku soków zagęszczonych czy przetworów owocowo-warzywnych, oraz uwarunkowań rynkowych dla poszczególnych produktów – ASF na rynku wieprzowiny, grypa ptaków na rynku drobiu czy wzrost akcyzy na napoje alkoholowe. Skala zmian produkcji większości artykułów żywnościowych w 2020 r. była jednak przede wszystkim wynikiem wyraźnie zmienionej struktury popytu na żywność spowodowanej przez pandemię COVID-19. W ostatnich miesiącach analizowanego okresu (w czasie drugiej fali pandemii) nie wystąpiły jednak wyraźne przesunięcia między produkcją żywności świeżej i trwałej, co miało miejsce w pierwszych miesiącach pandemii.

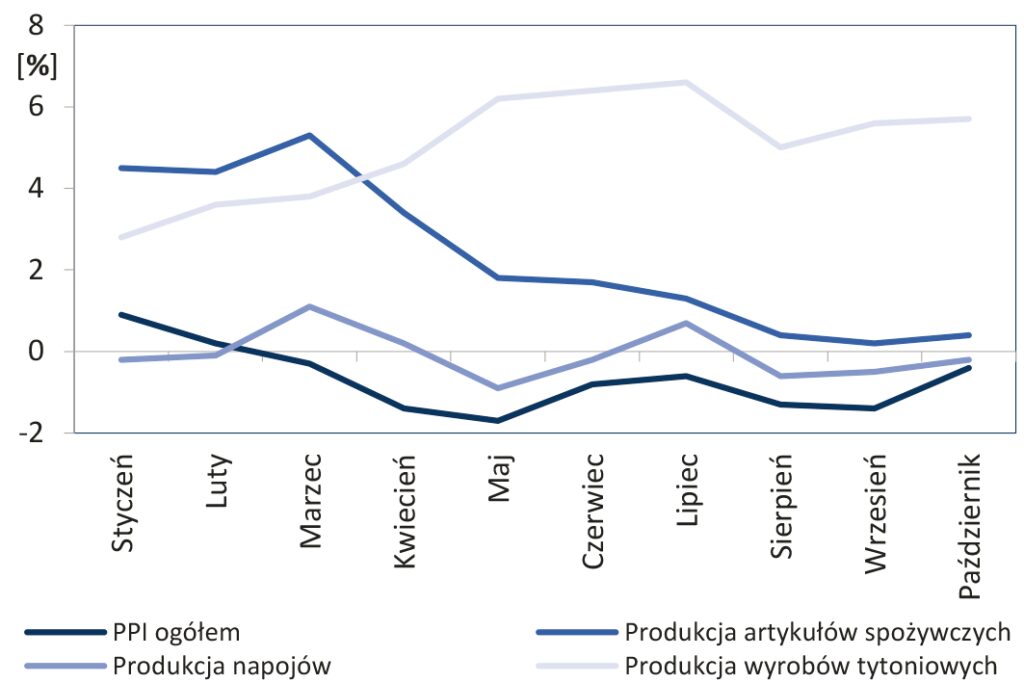

Od początku pandemii, tj. od marca 2020 r., w każdym dziale przemysłu spożywczego notowano wyższy wzrost cen producenta niż wynosił wskaźnik cen dóbr produkcyjnych (producer price index – PPI) – rysunek 4. Najbardziej wzrosły ceny wyrobów tytoniowych, które w okresie I-X 2020 r. były o 5% wyższe niż w analogicznym okresie 2019 r. (tabela 1). Praktycznie wyroby te drożały co miesiąc, a dopiero w sierpniu odnotowano spowolnienie wzrostu cen tych wyrobów. Wysoka była również dynamika wzrostu cen producentów artykułów spożywczych, szczególnie w I półroczu 2020 r. Ceny te w każdym miesiącu wzrastały o kilka procent w porównaniu z analogicznym okresem 2019 r. Natomiast od połowy 2020 r. rosły one coraz wolniej, we wrześniu ich wzrost wyniósł tylko 0,2%, a w październiku 0,4%. Po dziesięciu miesiącach 2020 r. ceny producentów artykułów spożywczych były o 2,3% wyższe niż przed rokiem. Kierunek zmian cen producentów napojów w 2020 r. był podobny jak wskaźnika PPI, jednak ich wzrost był nieco wyższy, a spadki płytsze. Największy ich wzrost miał miejsce w marcu, ale był krótkotrwały i w kolejnych miesiącach ceny producentów napojów obniżyły się poniżej poziomu z analogicznego okresu 2019 r. W sezonie letnim nastąpił ponowny wzrost cen producentów napojów, lecz również trwał krótko i w efekcie po dziesięciu miesiącach 2020 r. ceny te były o 0,1% niższe niż przed rokiem.

Rys. 4. Zmiany wskaźników cen produkcji sprzedanej przemysłu spożywczego na tle wskaźnika

PPI w 2020 r. [w % rok do roku]

Fig. 4. Changes price indices of sold production of the food industry in comparison to the PPI

index in 2020 [in percent year-on-year]

Wzrost cen producenta rekompensował rosnące ceny surowców i materiałów do produkcji żywności, chociaż w 2020 r. wzrost cen skupu podstawowych produktów rolnych przetwarzanych w przemyśle spożywczym, w stosunku do lat poprzednich, zwolnił (tabela 2). W okresie I-X 2020 r. droższy niż przed rokiem był żywiec wieprzowy, kukurydza, mleko, pszenica i żywiec wołowy. Wzrosty te jednak nie były duże – od 0,2 do 4,6%. Wyraźnie tańsze (o 5-10%) niż przed rokiem były żyto, owies, żywiec drobiowy i jęczmień. W połowie października 2020 r. notowano jednak głębokie spadki cen żywca wieprzowego (o 25% niższe niż przed rokiem) i mniejsze – drobiowego (o około 5%). Spowolnienie dynamiki cen skupu produktów rolnych, przy stosunkowo dużym wzroście cen producenta żywności, umożliwiło firmom spożywczym co najmniej utrzymanie, a w niektórych przypadkach nawet wzrost marż przetwórczych.

W okresie I-X 2020 r. ceny żywności i napojów bezalkoholowych wzrosły aż o 5,4%, tj. o 1,9 pkt% więcej niż wyniosła inflacja (tabela 3). Oznacza to relatywny wzrost tych cen, w tym najbardziej zdrożała żywność, a napoje bezalkoholowe – relatywnie staniały. Odnotowano również duży wzrost cen detalicznych wyrobów tytoniowych (o 2,9 pkt% wyższy niż inflacja) i niewielki, praktycznie na poziomie inflacji, wzrost cen napojów alkoholowych. Wzrost cen artykułów spożywczych na takim poziomie, w relacji do wskaźnika cen towarów i usług konsumpcyjnych, przy jednoczesnym wzroście przeciętnego wynagrodzenia tylko o 2%, oznacza spadek siły nabywczej konsumentów. W okresie dziesięciu miesięcy 2020 r. najbardziej podrożały owoce (o 19,8%), mięso wieprzowe (10,5%), cukier (7%), pieczywo i produkty zbożowe (5,5%), ryby i owoce morza (4,3%) oraz mleko, sery i jaja (3,3%).

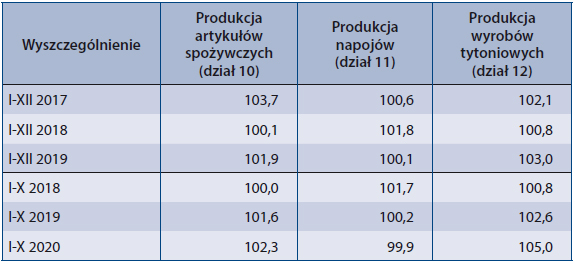

Table 1. Price indices of sold production of the food industry by divisions [the same period of previous year = 100]

Źródło: Opracowanie własne na podstawie [6].

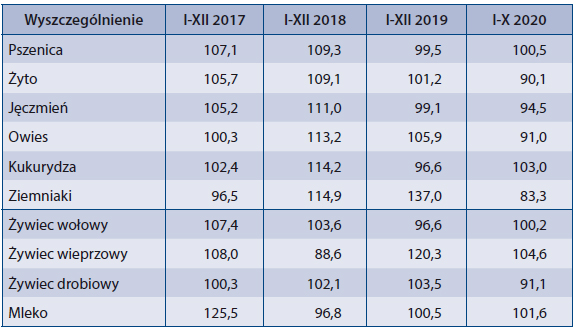

Table 2. Purchase price indices of basic agricultural products [the same period of previous year = 100]

Źródło: Opracowanie własne na podstawie [6].

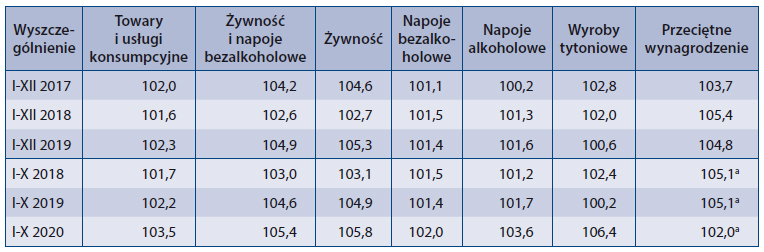

Table 3. Price indices of consumer goods and services against the background of changes in the average real wage [the same period of previous year = 100]

Objaśnienia: a dotyczy I-IX.

Źródło: Opracowanie własne na podstawie [6].

Obecnie producenci muszą dostosowywać się do nowych zwyczajów zakupowych oraz pojawiających się nowych trendów konsumenckich, co w zasadniczy sposób zmienia strukturę popytu na żywność. Po okresie robienia zakupów na zapas, konsumenci weszli w fazę zakupów robionych rzadziej, ale w większych ilościach. Powodzeniem cieszą się produkty ekologiczne, naturalne, funkcjonalne oraz markowe, gdyż w większym stopniu doceniane są ich walory zdrowotno-żywieniowe [13]. Ze względu na bezpieczeństwo żywności nie bez znaczenia jest także rodzaj opakowania, zyskują produkty hermetycznie zapakowane już przez producenta oraz wyroby w opakowaniach zbiorczych. Szansą na rozwój i wzrost produkcji firm spożywczych jest nie tylko dostosowanie struktury podaży do zmieniającej się struktury popytu krajowego, ale również pozyskiwanie i rozpoznawanie nowych rynków, na których ujawniły się niedobory żywności [3].

Sytuacja ekonomiczno-finansowa przedsiębiorstw przemysłu spożywczego w 2020 r., tak jak i w latach poprzednich, była dobra, a stan finansowy bezpieczny. Dotyczy to zarówno całego przemysłu spożywczego, jak i poszczególnych jego działów. Osiągane wskaźniki rentowności w kolejnych kwartałach 2020 r. w każdym dziale tego sektora były zadowalające, mimo trudnych uwarunkowań gospodarczych spowodowanych przez pandemię. Rentowność netto każdego działu w III kwartale 2020 r. poprawiła się w porównaniu z I kwartałem, a spadek w sektorze wyrobów tytoniowych był minimalny (rysunek 5).

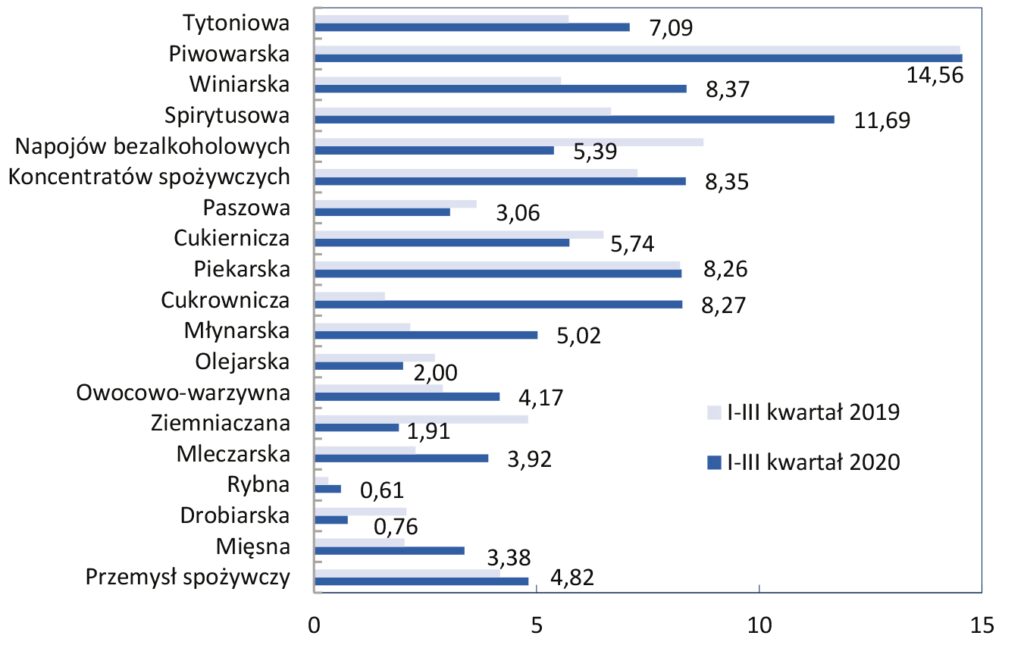

Większe zróżnicowanie wyników finansowych widać w przekroju branżowym, mimo iż wszystkie branże miały zdolność generowania zysków i w większości nastąpił wzrost rentowności netto. Najniższą rentowność notowano w przetwórstwie ryb i w branży drobiarskiej, gdzie nie przekraczała ona 1%, około 2% – w ziemniaczanej i olejarskiej, a w pozostałych wynosiła od około 3% w paszowej i mięsnej do 14,6% w piwowarskiej (rysunek 6).

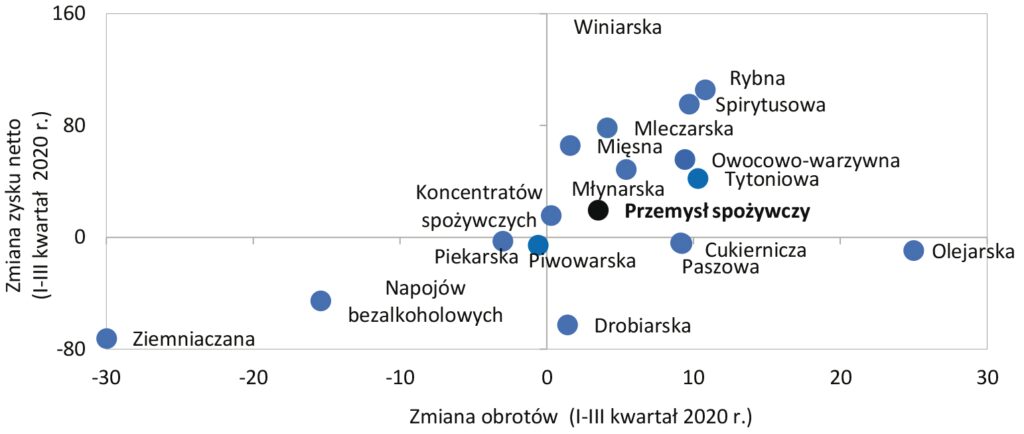

W ponad połowie branż tego sektora obroty w porównaniu z 2019 r. wzrosły (rysunek 7), co pozwoliło zwiększyć wynik finansowy netto w branżach: rybnej, spirytusowej, mleczarskiej, owocowo -warzywnej, młynarskiej, tytoniowej oraz mięsnej, ale były również takie branże, w których nastąpił spadek sprzedaży, przy jednoczesnej obniżce zysku netto (ziemniaczana, napojów bezalkoholowych, piekarska i piwowarska). Nie zawsze wzrost obrotów był możliwy, przy jednoczesnym podniesieniu kwoty wyniku finansowego, czego wyraźnym przykładem są branże: cukiernicza, paszowa i olejarska. Wśród najmniej odpornych na kryzys spowodowany pandemią można wymienić branże: ziemniaczaną, napojów bezalkoholowych, piekarską oraz drobiarską, w których zmalały nie tylko obroty (z wyjątkiem drobiarskiej), ale również wynik finansowy. Sytuacja tych branż nie jest jednak taka zła, gdyż odnotowane w nich wskaźniki rentowności nadal kształtowały się na zadowalających poziomach.

Źródło: Opracowanie własne na podstawie niepublikowanych danych GUS.

Rys. 5. Rentowność netto według działów przemysłu spożywczego [w %]

Fig. 5. Netto profitability of the food industry by divisions [in percent]

Rys. 6. Rentowność netto poszczególnych branż przemysłu spożywczego [w %]

Fig. 6. Net profitability of the individual branches of the food industry [in percent]

Źródło: Opracowanie własne na podstawie niepublikowanych danych GUS.

Rys. 7. Zmiany przychodów i wyniku finansowego netto w poszczególnych branżach przemysłu spożywczego [w % rok do roku]

Fig. 7. Changes in revenues and net financial result in the individual branches of the food industry [in percent year-on-year]

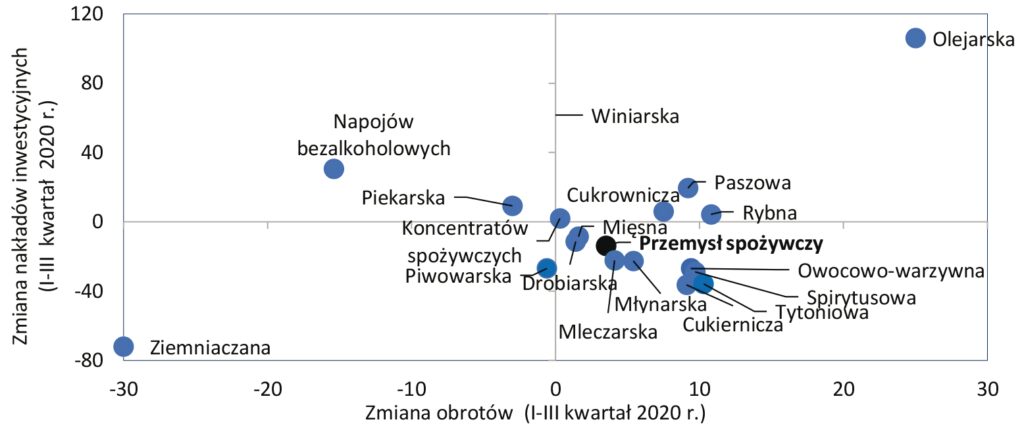

Rys. 8. Zmiany przychodów i nakładów inwestycyjnych w poszczególnych branżach przemysłu spożywczego [w % rok do roku]

Fig. 8. Changes in revenues and investment outlay in the individual branches of the food industry [in percent year-on-year]

Rys. 9. Zmiany polskiego eksportu i importu rolno-spożywczego (wyrażonego w euro)

w 2020 r. [w % rok do roku]

Fig. 9. Changes in Polish agri-food exports and imports (denominated in EUR) in 2020 [in

percent year-on-year]

Uwaga: Na rysunku pominięto Arabię Saudyjską – w okresie IV-V 2020 r. wzrost eksportu o 122% (rok do

roku), a w okresie I-X 2020 r. – o 450%.

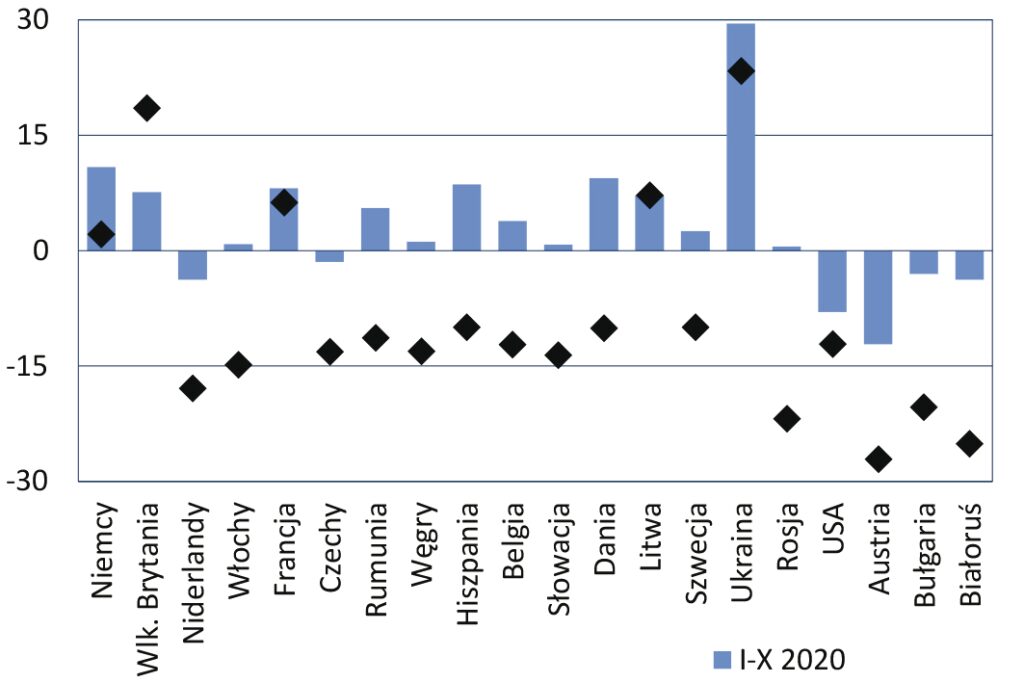

Rys. 10. Zmiany polskiego eksportu rolno-spożywczego (wyrażonego w euro) do najważniejszych

odbiorców w 2020 r. [w procentach rok do roku]

Fig. 10. Changes in Polish agri-food exports to the main markets (denominated in EUR) in

2020 [in percent year-on-year]

Większość obszarów działalności firm spożywczych wykazuje odporność na skutki pandemii. Są jednak obszary, na których kryzys pandemiczny odcisnął swoje piętno, takim przykładem jest aktywność inwestycyjna podmiotów. W większości branż odnotowano spadek wartości nakładów inwestycyjnych lub co najwyżej utrzymano je na poziomie sprzed roku (rysunek 8). Niejednokrotnie przyrost obrotów i zysków nie był czynnikiem skłaniającym przedsiębiorstwa do zwiększenia aktywności inwestycyjnej. Ze względu na trudną i nieprzewidywalną sytuację gospodarczą wstrzymywały się one z podejmowaniem decyzji inwestycyjnych. W listopadzie 2020 r. wskaźnik ogólnego klimatu koniunktury dla przemysłu spożywczego (dział 10, 11 i 12) wyniósł -8,6 [7], co oznacza, że w stosunku do listopada 2019 r. pogorszył się on o 19,1 pkt% (wobec wskaźnika -20,5 i jego spadku o 17,2 pkt% dla sektora przetwórstwa przemysłowego).

POLSKI EKSPORT ROLNO-SPOŻYWCZY nadal na plusie

W I kwartale 2020 r. handel produktami rolno-spożywczymi wzrastał, a jego dynamika (liczona rok do roku) zwiększała się z miesiąca na miesiąc (rysunek 9). Wyraźne pogorszenie odnotowano w kwietniu, kiedy to eksport żywności (z wyłączeniem pszenicy) zmalał o 4,2% w porównaniu z analogicznym okresem roku poprzedniego. W maju nadal notowano spadek, ale był on już nieco mniejszy. Czerwiec przyniósł wyraźne odbicie w handlu i ponad dwucyfrowe wzrosty (rok do roku). W kolejnych miesiącach dynamika eksportu była już niższa – z wyjątkiem sierpnia oscylowała w graniach 5-9% (rok do roku).

Wbrew wcześniejszym obawom oraz niepokojącym informacjom docierającym z rynków żywnościowych, polski eksport produktów rolno-spożywczych (wyrażony w euro) w okresie styczeń-październik 2020 r. był o 6,9% wyższy niż rok wcześniej1. Wyłączając pszenicę, której sprzedaż była blisko dwukrotnie wyższa niż w 2019 r., eksport żywności był nadal o 5,3% większy niż rok wcześniej. Mimo dobrych wyników na poziomie całego eksportu rolno-spożywczego, niektóre rynki zbytu i grupy produktów wyraźnie ucierpiały wskutek ograniczeń związanych z pandemią COVID-19.

Podczas największego jak dotąd nasilenia pandemii COVID-19, tj. w okresie kwiecień-maj 2020 r. polski eksport rolno-spożywczy do większości odbiorców charakteryzował się dwucyfrowymi spadkami (rysunek 10). Wśród najważniejszych rynków zbytu najbardziej załamał się eksport do Austrii (spadek o 27% rok do roku), Rosji (o 22%), Bułgarii (o 20%), Niderlandów (o 18%) oraz Włoch (o 15%). Kilkunastoprocentowe spadki odnotowano także w dostawach do Czech, na Węgry, Słowację, do Rumunii, Belgii oraz Stanów Zjednoczonych. Bardziej podatny na załamanie był eksport do krajów, w których sprzedawano relatywnie dużo mięsa i serów – produktów

wykorzystywanych w branży gastronomicznej i hotelarskiej, która najbardziej ucierpiała podczas pandemii. Produkty te stanowiły ponad 30% eksportu rolno-spożywczego do Hiszpanii, Włoch, Bułgarii i na Słowację oraz 22% do Czech, podczas gdy w eksporcie do Niemiec zaledwie 13%, a do Francji – 18%.

Względnie odporny na szoki popytowo-podażowe okazał się zaś eksport do Niemiec i Francji, gdzie po zaledwie kilkuprocentowych spadkach sprzedaży w kwietniu, w maju nastąpiło wyraźne odbicie. W okresie kwiecień-maj 2020 r. wartość sprzedaży na rynku francuskim była o ponad 6% wyższa niż rok wcześniej, a na rynku niemieckim – o blisko 2%. Wyraźnie zwiększył się też eksport na Ukrainę. Z kolei, blisko 20-procentowy wzrost sprzedaży żywności w Wielkiej Brytanii to efekt niskiej bazy statystycznej z 2019 r.2

Wśród największych polskich odbiorców produktów rolno-spożywczych, w okresie styczeń-październik 2020 r. wyraźne spadki eksportu zanotowano w zasadzie tylko w odniesieniu do dwóch rynków – Austrii (spadek o 12,2% w porównaniu z analogicznym okresem roku poprzedniego) i USA (o 8%). Nieco niższy niż przed rokiem był eksport do Holandii, Białorusi, Bułgarii i Czech. W październiku straty związane z pandemią COVID-19 udało się polskim eksporterom odrobić na rynku włoskim – wartość eksportu do tego kraju była w okresie I-X 2020 r. o blisko 1% wyższa niż rok wcześniej.

Z kolei o ponad 10% (rok do roku) wzrósł w okresie styczeń-październik 2020 r. polski eksport rolno-spożywczy do Niemiec – największego odbiorcy polskiej żywności. Było to m.in. wynikiem zwiększonej sprzedaży papierosów, pozostałego przetworzonego tytoniu, pieczywa oraz wyrobów czekoladowych. Wyższy niż przed rokiem był także eksport do Danii (o blisko 10%), Hiszpanii i Francji (o ponad 8%) oraz Wielkiej Brytanii i Litwy (o ponad 7%). Blisko 30-procentowy wzrost wartości sprzedaży na Ukrainie to efekt zwiększonych dostaw m.in. karmy dla psów i kotów, serów (głównie twardych dojrzewających), czekolady i wyrobów czekoladowych oraz kawy i substytutów kawy. Mogło to wynikać z liberalizacji ceł w przywozie tych produktów do Ukrainy na mocy Umowy o pogłębionej i kompleksowej strefie wolnego handlu UE -Ukraina, która weszła w życie 1 stycznia 2016 r.3

Skutki pandemii COVID-19 najmocniej odczuła branża mięsna. Jeszcze przed wybuchem pandemii, w wyniku występowania w Polsce afrykańskiego pomoru świń (ASF), polscy producenci wieprzowiny znaleźli się w trudnej sytuacji. W I kwartale 2020 r. eksport mięsa wieprzowego w ujęciu wartościowym był o 8% niższy niż rok wcześniej, a w ujęciu ilościowym – aż o 35% niższy. Ograniczenia w przemieszczaniu się mieszkańców wprowadzone w większości krajów europejskich pod koniec I kwartału, a w efekcie wstrzymanie funkcjonowania sektora HoReCa oraz działalności eventowej, spowodowały zmniejszenie nie tylko krajowego, ale i zagranicznego popytu na mięso. W okresie kwiecień-maj wartość polskiego eksportu mięsa drobiowego była aż o 24,5% niższa niż rok wcześniej, mięsa wołowego – o 22%, a wieprzowego – o 17,3% (rysunek 11). Poprawa sytuacji pandemicznej od czerwca 2020 r. i związane z tym wznowienie w ograniczonym zakresie działalności sektora HoReCa sprawiło, że producenci mięsa zaczęli powoli odrabiać straty na rynkach zagranicznych. Ceny w eksporcie drobiu i wieprzowiny były jednak niższe niż w I kwartale. Ponownie wprowadzane od września przez wiele krajów restrykcje spowodowały spadki zamówień na polską wołowinę.

Rys. 11. Zmiany polskiego eksportu rolno-spożywczego (wyrażonego w euro) według grup

produktów w 2020 r. [w % rok do roku]

Fig. 11. Changes in Polish agri-food exports by product groups (denominated in EUR) in 2020

[in percent year-on-year]

Według danych za okres styczeń-październik 2020 r. polskim eksporterom mięsa nie udało się nadrobić strat poniesionych wskutek pandemii. W porównaniu z 2019 r. najbardziej zmalał eksport mięsa drobiowego (o 9,5% w ujęciu wartościowym) oraz wieprzowego (o 7,5%), a najmniej wołowiny (o 2,3%).

Pandemię COVID-19 odczuła także branża mleczarska. Jednakże dzięki elastyczności producentów w zakresie wytwarzanego asortymentu, wartość eksportu mleka i przetworów mlecznych w okresie styczeń-październik 2020 r. zwiększyła się o 9,1% w porównaniu z analogicznym okresem rok wcześniej. Wielu przetwórców mleka szybko przestawiło się z produktów, które dostarczali do gastronomii, na produkty, które za pośrednictwem handlu detalicznego trafiają bezpośrednio do konsumentów, bądź na które istnieje popyt zagraniczny [12]. I tak, zmalała sprzedaż za granicą świeżego mleka i śmietany, ale wyraźnie wzrósł eksport mleka i śmietany w proszku oraz serwatki w proszku.

Odporny na zjawiska kryzysowe okazał się zaś eksport pozostałego przetworzonego tytoniu, papierosów oraz karmy dla zwierząt, który w okresie I-X 2020 r. notował dwucyfrowe wzrosty w porównaniu z analogicznym okresem przed rokiem. Wyraźnie wzrósł także eksport żywności o przedłużonej trwałości – m.in. przetworów mięsnych i rybnych (odpowiednio o 10,6 i 7,6%).

W październiku i listopadzie prawdopodobnie dojdzie do osłabienia dynamiki polskiego eksportu rolno-spożywczego. Jednakże dane i informacje płynące z rynku (m.in. odczyty danych o produkcji sprzedanej, zwiększone dostawy do Wielkiej Brytanii przed mającym nastąpić opuszczeniem jednolitego rynku, porównanie z sytuacją w innych branżach) wskazują, że wartość eksportu nie powinna być niższa niż rok wcześniej. Przyjmując takie założenie, sprzedaż żywności za granicę w 2020 r. może być wyższa o około 1,8 mld euro niż w 2019 r. i wynieść 33,6 mld euro (wzrost o 5,8%). Tym samym zwiększyłaby się nadwyżka – nawet o 1 mld euro, do 11,5 mld euro.

NAJWAŻNIEJSZE WYDARZENIA

W 2020 r. funkcjonowanie przedsiębiorstw przemysłu spożywczego przede wszystkim uwarunkowane było rozwija

jącą się pandemią spowodowaną przez wirusa SARS-CoV-2. W tych nietypowych i utrudnionych warunkach prowadzenia działalności właściciele firm koncentrowali się przede wszystkim na zapewnieniu ciągłości produkcji w przedsiębiorstwach, poszukiwaniu alternatywnych kanałów zbytu oraz minimalizowaniu ryzyka zakażenia pracowników koronawirusem, wprowadzając większe środki ostrożności.

W ostatnich miesiącach 2020 r. w przemyśle spożywczym i handlu żywnością, jak podaje Portal Spożywczy [1] odnotowano jednak kilka innych ważnych zdarzeń, a mianowicie:

1) Prezes UOKiK nałożył ponad 723 mln zł kary na właściciela sieci sklepów Biedronka, spółkę Jeronimo Martins Polska S.A. Powodem nałożenia tej kary było wykorzystywanie przewagi kontraktowej przez spółkę i zarabianie w nieuczciwy sposób na dostawcach produktów spożywczych. Jest to największa jak dotąd sankcja za tego rodzaju praktyki. Właściciel sieci Biedronka nie zgadza się jednak z nałożoną sankcją finansową i zapowiedział skierowanie sprawy do sądu.

2) Zarząd OSM Piątnica po dokładnej analizie odstąpił od przejęcia SM Bielmlek.

3) Grupa Iglotex S.A., producent i dystrybutor żywności mrożonej w Polsce, uruchomiła w Skórczu nowoczesny zakład produkcyjny oraz oddział dystrybucyjny, w których znalazło zatrudnienie prawie 700 pracowników. Całkowita wartość inwestycji wyniosła 190 mln zł.

4) Grupa Żywiec i Van Pur S.A. podpisały 15 października list intencyjny dotyczący zamiaru sprzedaży na rzecz Van Pur 100% udziałów w spółce Browar Braniewo Sp. z o.o. praw do marek „Kuflowe”, „Braniewo” oraz „Jasne, że Pełne”, a także nieruchomości i aktywów związanych z produkcją tych piw w browarze.

5) W październiku syndyk masy upadłościowej ZM Henryk Kania sprzedał za 100 mln zł zorganizowaną część przedsiębiorstwa. Warunki sprzedaży zostały zatwierdzone przez Sąd Rejonowy w Katowicach w czerwcu 2020 r. [4].

Rok 2020, a zwłaszcza jego końcówka, był trudny dla przemysłu mięsnego i drobiarskiego oraz producentów żywca wieprzowego i drobiowego. Oprócz pandemii COVID-19 przemysł mięsny i producenci trzody chlewnej zmagali się z afrykańskim pomorem świń, który utrudniał eksport polskiej wieprzowiny do krajów trzecich. Ponadto we wrześniu 2020 r. wirus ten stwierdzono także w Niemczech, które są największym producentem mięsa wieprzowego w Unii Europejskiej i jednym z największych eksporterów tego mięsa na świecie [10]. Spowodowało to spadek cen żywca wieprzowego w UE. W Polsce za żywiec wieprzowy płacono w grudniu 2020 r. poniżej 4 zł/kg, podczas gdy w I kwartale tego roku ceny trzody chlewnej przekraczały 6 zł/kg.

We wrześniu 2020 r. Sejm skierował pod obrady Senatu RP nowelizację Ustawy o ochronie zwierząt, potocznie zwaną „piątką dla zwierząt”, której jeden z punktów dotyczy wprowadzenia zakazu uboju zwierząt rzeźnych na potrzeby religijne (poza gminami wyznaniowymi na własne potrzeby). W trakcie jej procedowania Senat zgłosił kilkadziesiąt poprawek do ustawy, w tym m.in. wydłużenie okresu wejścia w życie przepisów dotyczących uboju religijnego bydła na eksport o 5 lat, tj. do grudnia 2025 r. W międzyczasie rząd zgłosił poprawkę, aby z zakazu uboju religijnego wyłączyć drób, co Senat zaaprobował. W trybie pilnym powołana została specjalna Komisja w MRiRW, której zadaniem jest wypracowanie mechanizmu odszkodowawczego dla rolników i przetwórców, którzy ponieśliby ewentualne straty z tytułu zakazu uboju bydła na potrzeby religijne z przeznaczeniem na eksport. Trudno przewidzieć, jakie będą losy procedowanej ustawy. Wprowadzenie zakazu uboju religijnego bydła i drobiu w Polsce na pewno spowodowałoby straty ekonomiczne dla firm prowadzących taki ubój oraz prawdopodobny spadek cen żywca wołowego i drobiowego [11].

W listopadzie 2020 r. stwierdzono nowe ognisko grypy ptaków w Polsce, po zaledwie 8-9 miesiącach przerwy od ostatniego stwierdzonego ogniska tej choroby. Pogorszyło to znacznie sytuację na rynku mięsa drobiowego, z uwagi na ograniczenie eksportu tego mięsa na rynki krajów trzecich, a w konsekwencji spowodowało spadki cen żywca drobiowego poniżej kosztów produkcji. Po raz kolejny przedłużone zostało moratorium na stosowanie pasz genetycznie modyfikowanych w żywieniu zwierząt (do 1 stycznia 2023 r.) [15].

Do innych zdarzeń, które miały swoją genezę w 2020 r., a obowiązywać będą od 1 stycznia 2021 r. można zaliczyć:

1) Podatek od sprzedaży detalicznej, zwany również podatkiem handlowym, który dotknie przede wszystkim wielkopowierzchniowe sklepy (sieci handlowe), co ma w założeniu wyrównać szanse między mniejszymi detalistami a dużymi sieciami handlowymi.

2) Podatek cukrowy, który stanowi dodatkową opłatę nałożoną na napoje z dodatkiem substancji słodzących, ale przewiduje również wprowadzenie dodatkowych opłat od alkoholu sprzedawanego w opakowaniach o objętości do 300 ml.

Oba wyżej wymienione podatki zostaną w rzeczywistości przerzucone na konsumentów w postaci wyższych cen sprzedawanych produktów. Ponadto w 2021 r. wzrośnie płaca minimalna do 2800 zł brutto oraz zacznie obowiązywać tzw. opłata mocowa (dodatkowa opłata związana z zakupem energii elektrycznej). Spowoduje to wzrost kosztów produkcji, zwłaszcza w branżach przemysłu spożywczego, w których opłata pracy należy do najniższych (piekarskiej, cukierniczej, mięsnej czy drobiarskiej) oraz w energochłonnych działach przetwórstwa. W efekcie oddziaływać to będzie na ceny produktów żywnościowych.

1 Zbiór danych o obrotach handlu zagranicznego ma charakter otwarty. Dane publikowane wcześniej są korygowane w miarę napływu dokumentów celnych oraz deklaracji INTRASTAT.

2 W I kwartale 2019 r. wielu brytyjskich odbiorców gromadziło zapasy przed mającym nastąpić twardym brexitem, a w konsekwencji powrotem ceł i kontroli na granicach. W II kwartale zaś na skutek zgromadzonych wcześniej zapasów eksport do Wielkiej Brytanii wyraźnie się zmniejszył.

3 Dla przykładu, w przywozie serów twardych do Ukrainy przewidziano zniesienie ceł w pięciu równych ratach, co oznacza, że zerowa stawka obowiązuje od początku 2020 r. Szerzej: [2].

Dr hab. I. Szczepaniak, prof. IERiGŻ-PIB, dr Ł. Ambroziak, mgr J. Drożdż,

dr inż. R. Mroczek – Zakład Ekonomiki Agrobiznesu i Biogospodarki,

Instytut Ekonomiki Rolnictwa i Gospodarki Żywnościowej – Państwowy

Instytut Badawczy, Warszawa;

e-mail: Iwona.Szczepaniak@ierigz.waw.pl

LITERATURA:

[1] 5 najważniejszych wydarzeń branży rolno-spożywczo-handlowej w IV kwartale 2020 r. https://www.portalspozywczy.

pl/technologie/wiadomosci/5-najwazniejszych-wydarzen-branzy-rolno-spozywczo-handlowej-w-iv

-kwartale-2020-r,193259.html [dostęp: 04.01.2021].

[2] Ambroziak Ł. 2019. „Wpływ umowy DCFTA na handel rolno-spożywczy Polski z Ukrainą”. Przemysł Spożywczy

73 (9) : 10-15.

[3] Ambroziak Ł., J. Drożdż, R. Grochowska, R. Mroczek, I. Szczepaniak. „Przemysł spożywczy i handel rolno-spożywczy

w warunkach pandemii COVID-19”. W Ocena sytuacji ekonomiczno-produkcyjnej rolnictwa i gospodarki

żywnościowej (red. M. Podstawka). Warszawa: IERiGŻ-PIB, w druku.

[4] Cedrob kupił zorganizowaną część przedsiębiorstwa ZM Henryk Kania za 100 mln zł. https://www.bankier.pl/

wiadomosc/Cedrob-kupil-zorganizowana-czesc-przedsiebiorstwa-ZM-Henryk-Kania-za-100-mln-zl-7990320.

html [dostęp: 04.01.2021].

[5] Drożdż J., R. Mroczek. 2020. „Przemysł spożywczy – rozwój w warunkach zmian otoczenia zewnętrznego”. Przemysł

Spożywczy 74 (8) : 6-13.

[6] GUS. 2017-2020. Biuletyn Statystyczny. nr 1-12. Warszawa.

[7] GUS. 2020. Koniunktura w przetwórstwie przemysłowym, budownictwie, handlu i usługach 2000-2020 (listopad

2020). Warszawa.

[8] GUS. 2020. Kwartalne wskaźniki makroekonomiczne. Aktualizacja 01.12.2020 r. Warszawa.

[9] GUS. 2020. Produkcja ważniejszych wyrobów w październiku 2020 r. Warszawa.

[10] KOWR: 2020 trudnym rokiem dla producentów mięsa. https://www.portalspozywczy.pl/mieso/wiadomosci/

kowr-2020-trudnym-rokiem-dla-producentow-miesa,193603.html [dostęp: 04.01.2021].

[11] Mroczek R., 2021. „Ubój religijny zwierząt rzeźnych w Polsce”. Zagadnienia Ekonomiki Rolnej 1, w druku.

[12] PIM: Zakaz korzystania z hoteli dotknie branżę rolno-spożywczą, szczególnie mleczarstwo. https://www.portalspozywczy.

pl/mleko/wiadomosci/pim-zakaz-korzystania-z-hoteli-dotknie-branze-rolno-spozywcza-szczegolnie-

mleczarstwo,193502.html [dostęp: 04.01.2021].

[13] Szajner P., I. Szczepaniak. 2020. „Ewolucja sektora rolno-spożywczego w warunkach transformacji gospodarczej,

członkostwa w UE i globalizacji gospodarki światowej”. Zagadnienia Ekonomiki Rolnej 4 : 61-85.

[14] Szczepaniak I., Ł. Ambroziak, J. Drożdż. 2020. „Wpływ pandemii COVID-19 na przetwórstwo spożywcze i eksport

rolno-spożywczy Polski”. Ubezpieczenia w Rolnictwie – Materiały i Studia 1(73) : 117-139.

[15] Zakaz stosowania pasz GMO odroczony do 2023 roku. https://www.portalspozywczy.pl/zboza-oleiste/wiadomosci/

zakaz-stosowania-pasz-gmo-odroczony-do-2023-roku,193601.html [dostęp: 04.01.2021].