Przemysł spożywczy w ostatnich latach rozwijał się w stosun- kowo szybkim tempie, które niejednokrotnie przewyższało dynamikę wzrostu całego przemysłu krajowego. Czynnikiem determinującym rozwój tego sektora był głównie popyt eks- portowy oraz – chociaż w znacznie mniejszym stopniu – po- pyt wewnętrzny. Ostatnio siła oddziaływania tego drugiego czynnika zaczęła jednak słabnąć [5]. Na bieżącą sytuację prze- mysłu spożywczego wpływały także różnego rodzaju wyda- rzenia, takie jak: przejęcia jednych firm przez drugie, zmiany legislacyjne, upadłości czy inne zdarzenia, które miały pozy- tywny lub negatywny wydźwięk.

WYNIKI PRODUKCYJNO-FINANSOWE

W III kwartale 2019 r. odnotowano pierwsze symptomy spowolnienia w przemyśle spożywczym. Wartość produkcji sprzedanej zarówno w I kwartale, jak i w całym I półroczu 2019 r. wzrastała w tempie podobnym jak w latach poprzednich, odpowiednio o 6-7% i 5-6%, natomiast w okresie I-III kwartału 2019 r. tempo rozwoju tego sektora spadło poniżej 4%, wobec 5,4 i 6,8% w analogicznych okresach lat poprzednich (rysunek 1). Oznacza to, że spadek wartości produkcji sprzedanej przemysłu spożywczego w samym III kwartale tego roku był jeszcze głębszy.

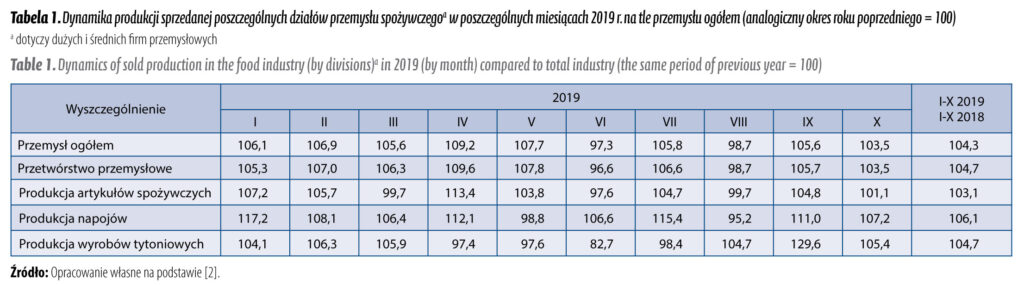

Poszczególne działy przemysłu spożywczego rozwijały się w różnym tempie. Najwolniej rosła produkcja artykułów spożywczych – największego działu tego sektora. Wartość produkcji sprzedanej artykułów spożywczych (w cenach stałych) w okresie I-X 2019 r. zwiększyła się o 3,1%, wobec 4% w analogicznym okresie 2018 r. (tabela 1). Oznacza to zmniejszenie dynamiki rozwoju tego działu o 0,9 punktu procentowego (pkt%) przy jednoczesnym spowolnieniu tempa rozwoju całego przemysłu krajowego o 1,8 pkt%. W okresie I-X 2019 r. wartość produkcji sprzedanej dwóch pozostałych działów przemysłu spożywczego, tj. produkcji napojów oraz wyrobów tytoniowych, wzrastała szybciej niż przemysłu ogółem, ale ich dynamika była również niższa niż przed rokiem. Zjawiska te wskazują na niewielkie spowolnienie rozwoju, które nastąpiło nie tylko w poszczególnych działach przetwórstwa spożywczego (w różnej skali i zakresie), ale również w całym przemyśle spożywczym.

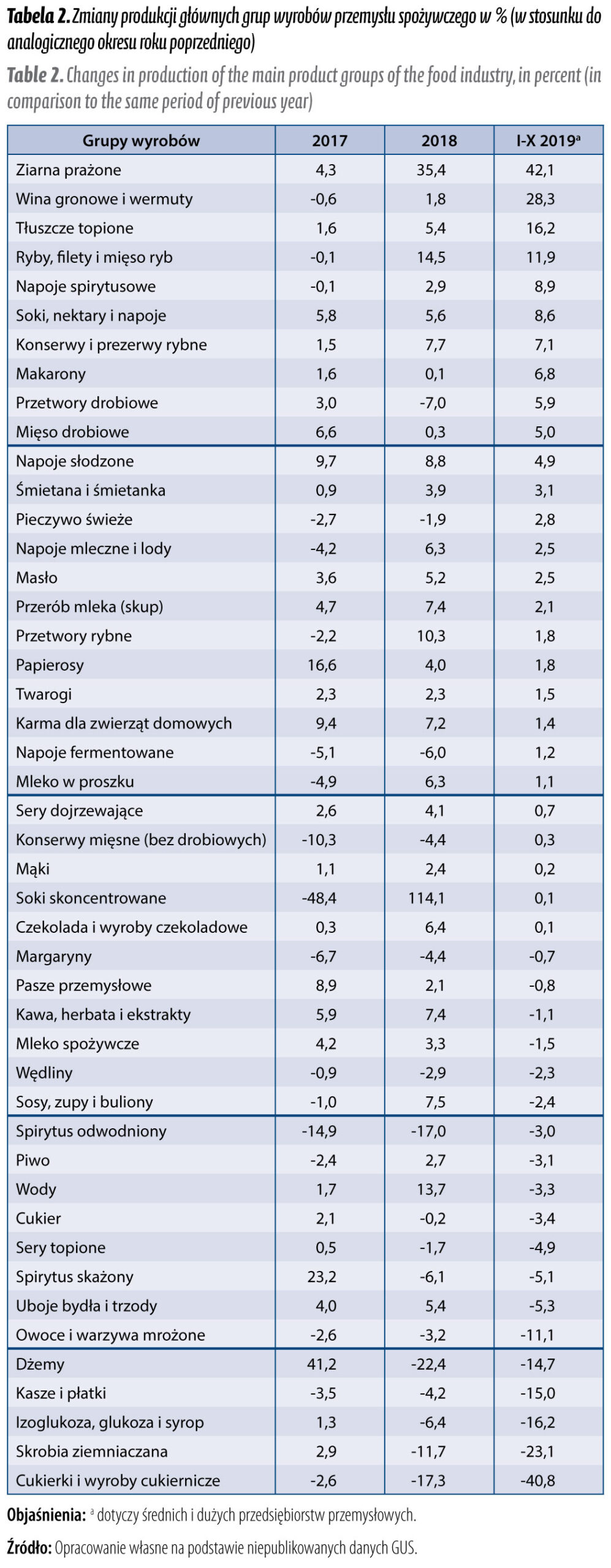

Dynamika rozwoju produkcji podstawowych grup produktów poszczególnych branż przemysłu spożywczego była bardzo zróżnicowana [5]. Z jednej strony notowano kilkunastoprocentowe wzrosty wolumenu produkcji ziaren prażonych, win gronowych i wermutów, tłuszczów topionych oraz ryb, filetów i mięsa z ryb (tabela 2), z drugiej strony miały miejsce równie głębokie spadki produkcji innych produktów, takich

| STRESZCZENIE: |

| Wzrost cen producentów żywności w 2019 r. nie nadążał za rosnącymi cenami producentów rolnych, co znalazło odzwierciedlenie w niższej dynamice wzrostu wartości produkcji sprzedanej oraz malejącej rentowności przemysłu spożywczego, jak również zmieniło strukturę ceny bazowej przetwórców. Lepiej radzili sobie handlowcy, gdyż ich marże się nie obniżyły. Ceny konsumentów wzrastały bowiem szybciej niż ceny producentów, co oznacza, że wzrost cen zbytu artykułów spożywczych został w całości przerzucony na konsumenta, będącego ostatnim ogniwem w łańcuchu żywnościowym. Wciąż dynamicznie zwiększał się eksport produktów przemysłu spożywczego, wzrastała również nadwyżka w obrotach handlowych tymi produktami. Liczne fuzje i przejęcia jednych firm przez drugie sprzyjały procesom koncentracji i konsolidacji w przemyśle spożywczym. |

| SUMMARY: |

| The increase in food producer prices in 2019 did not keep up with the growing prices of the agriculture producer. It was reflected in a lower dynamic of the value of sold production and decreasing profitability of the food industry, as well as changed the structure of the basic price of the manufacturer. Traders fared better, because their profit margins did not decrease. Consumer prices were growing faster than the producer prices. It means that the increase in sales prices of food industry products has been fully passed on to the consumer, who is the last link in the food chain. Exports of the food industry products continued to grow dynamically and surplus in trade in these products also increased. Numerous mergers and acquisitions contributed concentration and consolidation processes in the food industry. TITLE: Market and Food Industry in 2019 |

jak: cukierki i wyroby cukiernicze, skrobia ziemniaczana, izoglukoza i glukoza, kasze i płatki, dżemy oraz mrożonki owocowo-warzywne. W większości przypadków była to kontynuacja trendów zapoczątkowanych w latach wcześniejszych (ziarna prażone, ryby, filety i mięso z ryb oraz cukierki i wyroby cukiernicze, skrobia ziemniaczana, izoglukoza i glukoza, kasze i płatki, dżemy, a także mrożonki owocowo- -warzywne). Tempo rozwoju innych grup produktów może wskazywać na oddziaływanie nowych trendów konsumenckich, lecz zjawisko to należałoby przeanalizować na podstawie bardziej jednorodnych grup produktów. W okresie dziesięciu miesięcy 2019 r. w przemyśle spożywczym nastąpiło:

- przyspieszenie wzrostu produkcji soków, nektarów i napojów, makaronów, przetworów drobiowych, mięsa drobiowego;

- wyhamowanie spadku produkcji (przemysłowej) pieczywa, konserw mięsnych, margaryn; dalsze zmniejszanie produkcji wędlin, spirytusu odwodnionego, cukru, serów topionych, spirytusu skażonego, mrożonek owocowo-warzywnych, dżemów, kasz i płatków, izoglukozy i glukozy, skrobi ziemniaczanej oraz cukierków i wyrobów cukierniczych;

- utrwalenie tendencji wzrostowej produkcji wyrobów wysokoprzetworzonych nieomalże w każdej branży przemysłu spożywczego;

- zwiększenie liczebności grup produktowych (wśród badanych), w których odnotowano spadek wolumenu produkcji.

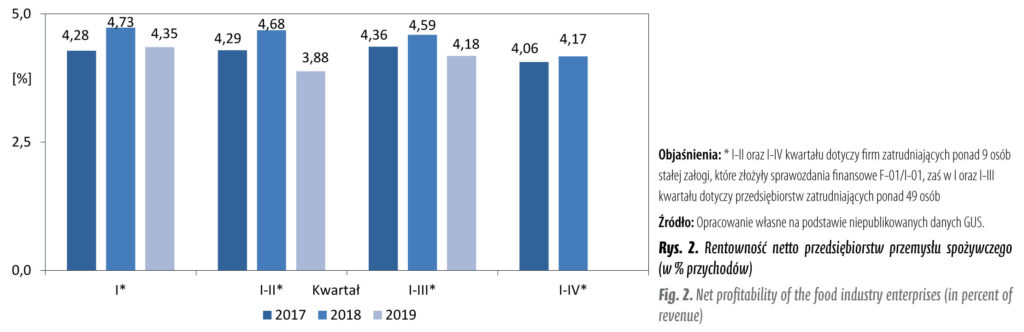

Sytuacja ekonomiczno-finansowa przedsiębiorstw przemysłu spożywczego od wielu lat jest dobra, a stan finansowy bezpieczny. Osiągane wskaźniki rentowności są zadowalające, a struktura źródeł finansowania prawidłowa. W 2019 r., zwłaszcza w II kwartale, ale również w III kwartale, nastąpiło jednak niewielkie pogorszenie wyników ekonomiczno-finansowych sektora, szczególnie w porównaniu z analogicznymi okresami 2018 r. (rysunek 2). Wskaźnik rentowności netto w I półroczu 2019 r. obniżył się o 0,8 pkt%, a w okresie I-III kwartału 2019 r.

był niższy o 0,4 pkt% (czyli spadek był nieco mniejszy). Chociaż wskaźniki rentowności przychodów netto w II i III kwartale 2019 r. były niższe niż w latach poprzednich, to nadal ich poziom można określić jako wysoki, a sytuację ekonomiczno-finansową podmiotów sektora uznać za bezpieczną.

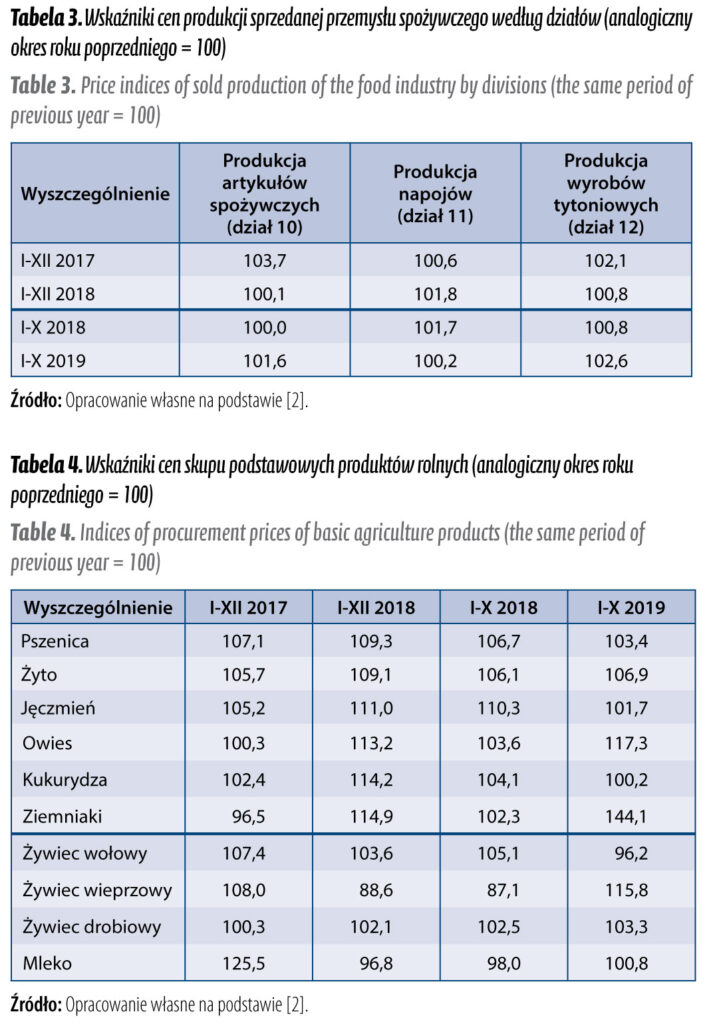

Po roku stabilizacji cen produkcji sprzedanej przemysłu spożywczego (2018 r.), w 2019 r. odnotowano wzrost tego wskaźnika w każdym dziale sektora. Najbardziej wzrosły ceny wyrobów tytoniowych, ale znaczący był również wzrost cen artykułów spożywczych (tabela 3). Najbardziej stabilne były ceny napojów (łącznie alkoholowych i bezalkoholowych), chociaż jeśli chodzi o poszczególne kategorie napojów, to były one zróżnicowane. Wzrost cen producenta w pewnym stopniu rekompensował rosnące ceny surowców i materiałów, co pozwalało utrzymać marżę przetwórczą na odpowiednim poziomie. Ceny skupu surowca rolnego dla przetwórstwa w 2019 r. istotnie wzrosły, a największy ich przyrost odnotowano w skupie żywca wieprzowego, niektórych zbóż oraz owoców i warzyw (tabela 4). Rosnące koszty zakupu surowca, będącego znaczącym składnikiem kosztów działalności, częściowo były rekompensowane wzrostem

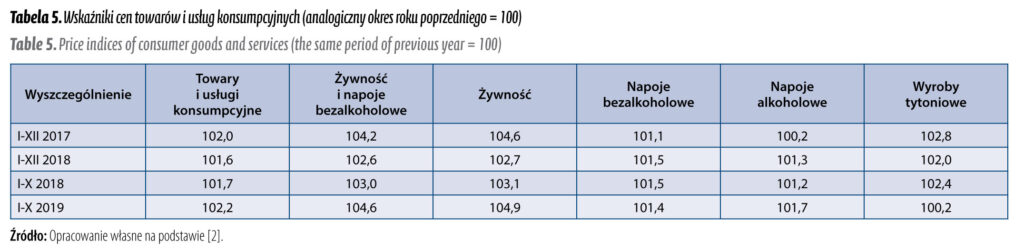

cen zbytu, a częściowo obniżały marżę przetwórczą przedsiębiorstw, co było widoczne w spadku rentowności przetwórstwa. W 2019 r. miał miejsce stosunkowo duży wzrost detalicznych cen żywności i napojów bezalkoholowych, gdyż za dziesięć

miesięcy roku wyniósł on 4,6% i był ponad dwukrotnie wyższy od stopy inflacji (tabela 5). Oznacza to relatywny wzrost cen tych produktów. Jeszcze bardziej zdrożała sama żywność, ponieważ jej ceny w tym czasie wzrosły o około 5%. W ostatnich kilku latach nie notowano tak wysokiego wzrostu cen detalicznych żywności. W 2019 r. najbardziej podrożały warzywa, ziemniaki oraz mąki i pieczywo, natomiast w ostatnich miesiącach ubiegłego roku do grupy produktów szybko drożejących dołączyły także mięso (szczególnie wieprzowe), wędliny oraz owoce.

HANDEL ZAGRANICZNY

W pierwszych trzech kwartałach 2019 r. wartość polskiego eksportu produktów przemysłu spożywczego wyniosła 20,7 mld euro i była o 6,4% wyższa niż w analogicznym okresie roku poprzedniego. Wyraźnie wyższa dynamika eksportu obserwowana w I kwartale (wzrost o 9,7% w porównaniu z I kwartałem 2018 r.) wynikała częściowo ze zwiększonych dostaw do Wielkiej Brytanii. Praktycznie do samego końca nie było wiadomo, czy 29 marca 2019 r. Wielka Brytania wyjdzie z UE, a jeśli tak, to na jakich warunkach. Prawdopodobieństwo wyjścia bez umowy (twardy brexit) było przez podmioty gospodarcze oceniane jako duże. Stąd też w I kwartale 2019 r. po obu stronach kanału La Manche robiono zapasy produktów, w imporcie których w sytuacji twardego brexitu ponownie obowiązywałyby cła. Dotyczyło to produktów trwałych o relatywnie długim okresie przydatności do spożycia. W II kwartale ubiegłego roku, na skutek zgromadzonych wcześniej zapasów, nastąpił wyraźny spadek eksportu do Wielkiej Brytanii, co przełożyło się na obniżenie dynamiki

polskiego eksportu produktów przemysłu spożywczego do 4,3% (rok do roku). W III kwartale 2019 r. eksport ponownie się zwiększył – o 5,3% w porównaniu z analogicznym okresem roku poprzedniego.

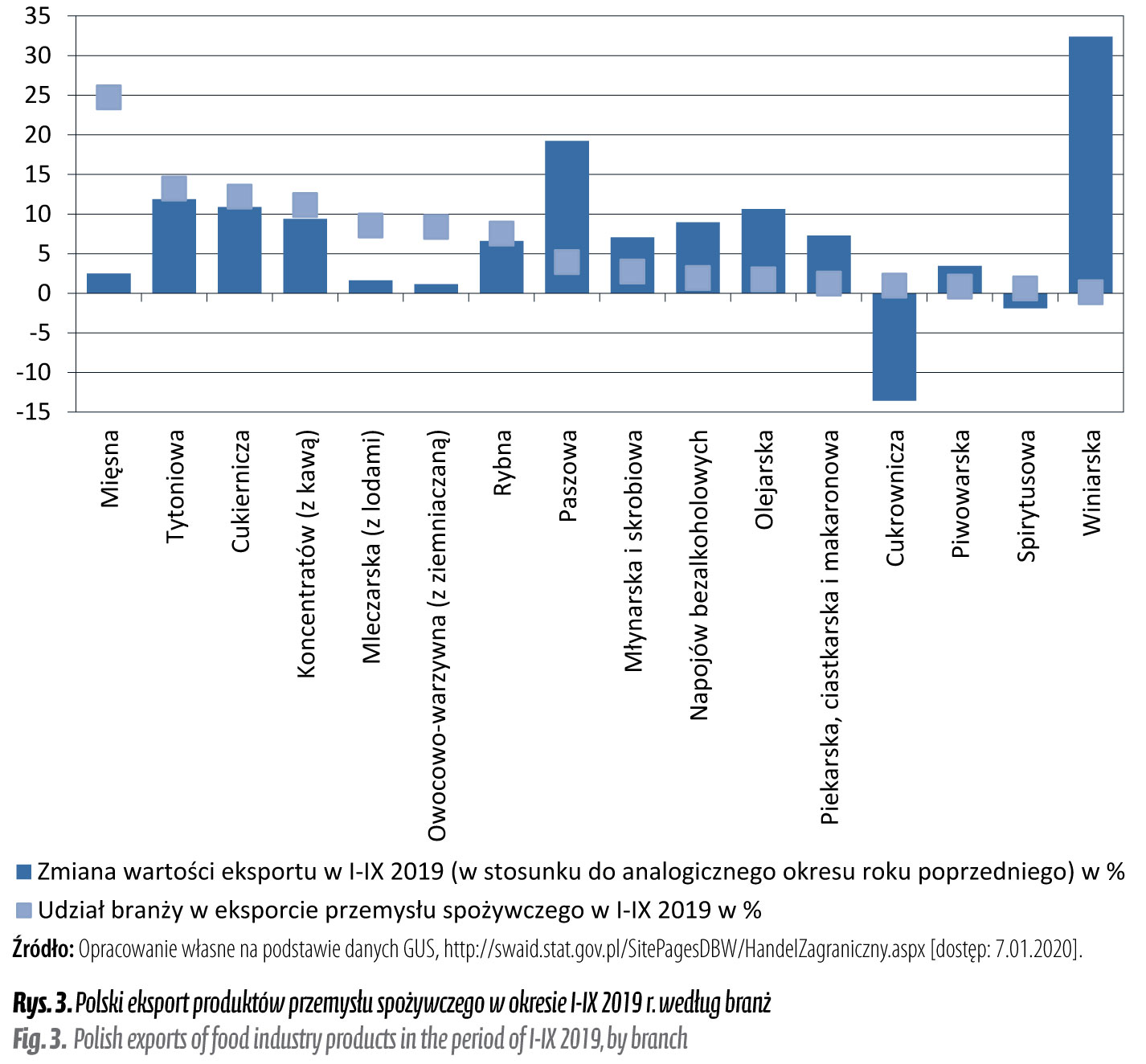

Spośród pięciu branż, których udział w polskim eksporcie przemysłu spożywczego był największy, w pierwszych trzech kwartałach 2019 r. szczególnie wysoką dynamikę obserwowano w sprzedaży wyrobów tytoniowych (eksport wzrósł o 11,9% rok do roku), wyrobów cukierniczych (o 10,9%) oraz koncentratów łącznie z kawą (o 9,4%). Eksport branży mięsnej, generującej blisko ¼ wpływów ze sprzedaży za granicą produktów przemysłu spożywczego, zwiększył się o zaledwie 2,5% (rysunek 3). O ponad 11% wzrósł co prawda eksport mięsa drobiowego, a o 4% eksport przetworów mięsnych, jednakże o ponad 5% zmniejszyła się sprzedaż za granicą mięsa czerwonego (głównie wołowiny). Niewiele, bo tylko o 1,7%, zwiększyła się wartość eksportu produktów mlecznych. Wysoka dynamika wzrostu cechowała natomiast eksport produktów branży winiarskiej (wzrost o 32,4% rok do roku) oraz paszowej (o 19,2%), jednakże udział produktów tej pierwszej grupy pozostał marginalny.

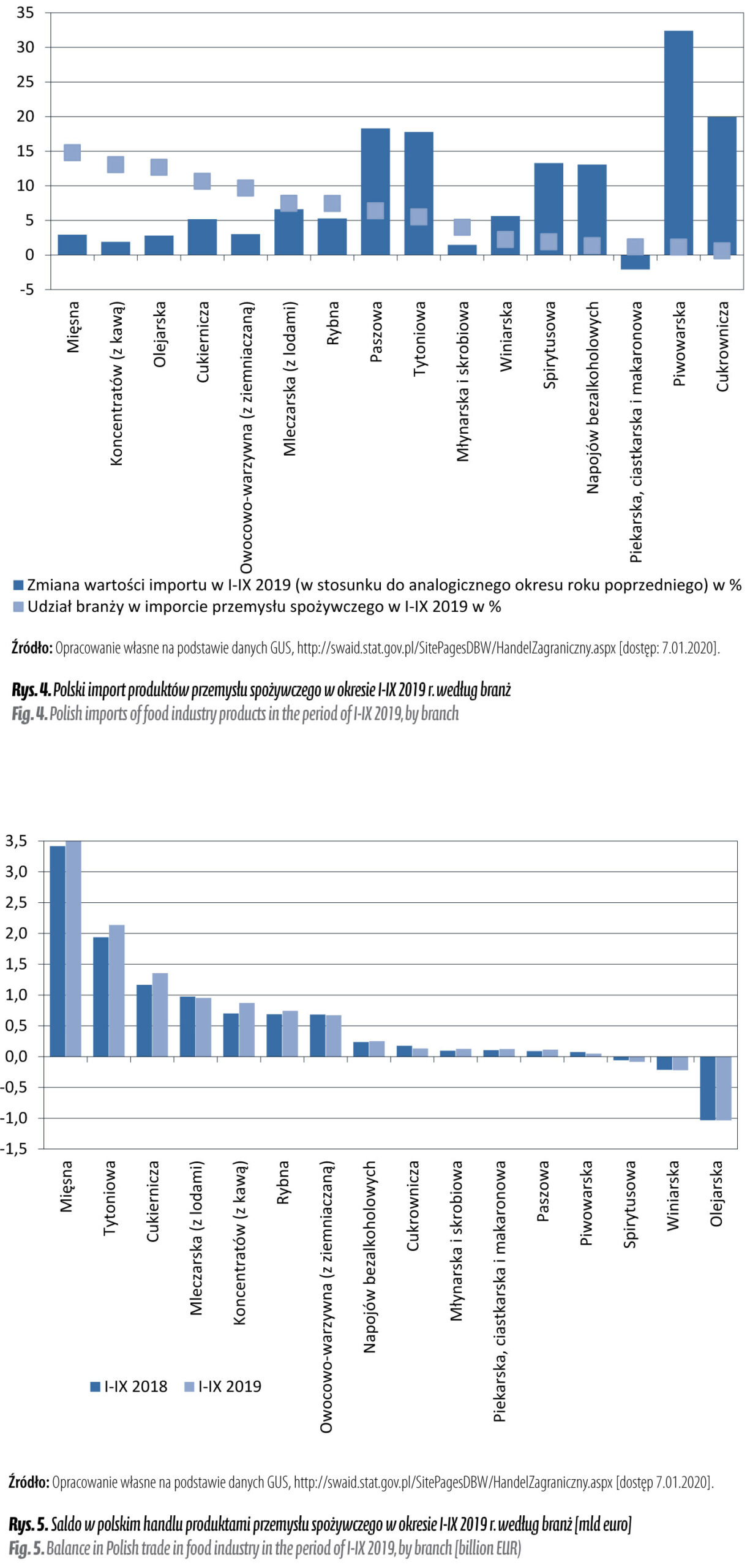

Z kolei wartość importu produktów przemysłu spożywczego wyniosła 11 mld euro, tj. okazała się wyższa o 5,7% niż rok wcześniej (rysunek 4). Dynamika importu produktów pięciu najważniejszych branż była niewielka i – z wyjątkiem wyrobów cukierniczych – nie przekraczała 3%. Największe wzrosty obserwowano natomiast w branżach mających relatywnie małe znaczenie w strukturze przywozu. O około 18% zwiększył się import pasz oraz wyrobów tytoniowych, o 13% – wyrobów spirytusowych i napojów bezalkoholowych, o 32% – produktów branży piwowarskiej, a o 20% – produktów branży cukrowniczej.

Osiągnięta w pierwszych trzech kwartałach 2019 r. nadwyżka w handlu produktami przemysłu spożywczego miała wartość 9,7 mld euro i była o blisko 0,7 mld wyższa niż przed rokiem. Około ¾ tej nadwyżki generował handel produktami trzech branż, a mianowicie: mięsnej (3,5 mld euro), tytoniowej (2,1 mld euro) i cukierniczej (1,4 mld euro). Dodatnie saldo (powyżej 0,5 mld euro) osiągnięto także w handlu produktami branży mleczarskiej (łącznie z lodami), koncentratów (z kawą), rybnej oraz owocowo-warzywnej (łącznie z ziemniaczaną). Deficyt odnotowano jedynie w handlu produktami trzech branż, tj. olejarskiej, winiarskiej i spirytusowej.

Polska odznacza się wśród krajów UE jednym z najwyższych wskaźników udziału produktów przemysłu spożywczego w całkowitym eksporcie rolno-spożywczym. Co więcej, udział ten wykazuje tendencję rosnącą. W pierwszych trzech kwartałach 2019 r. produkty przemysłu spożywczego stanowiły aż 89,3% polskiego eksportu rolno-spożywczego. Było to zatem o 2,7 pkt% więcej niż w 2016 r. Udział importu produktów spożywczych w całkowitym imporcie rolno-spożywczym jest niższy (około 71%), ale również dość wysoki i wyrównany (rysunek 6). Ukształtowana struktura towarowa handlu produktami rolno-spożywczymi jest korzystna dla sektora. Eksportując produkty przetworzone, producenci osiągają znacznie większą wartość dodaną, niż eksportując surowce niezbędne do ich wytworzenia. Przemysłowe przetwórstwo żywności z przeznaczeniem na eksport umożliwia ponadto lepsze wykorzystanie zasobów, a eksport produktów przetworzonych sprzyja promocji polskiego sektora żywnościowego na rynkach zewnętrznych. Z kolei import surowców (głównie z innych stref klimatycznych), a następnie ich przetwórstwo w kraju okazują się bardziej korzystne niż import wyrobów gotowych, gdyż oprócz tworzenia wyższej wartości dodanej umożliwiają lepsze wykorzystanie potencjału wytwórczego. Import tych produktów ma z jednej strony charakter uzupełniający ofertę krajowych producentów, a z drugiej strony przetwórczy, gdyż część produktów jest przetwarzana w kraju, a następnie reeksportowana [1].

NAJWAŻNIEJSZE ZDARZENIA

Rok 2019 był kolejnym, w którym obserwowano różnego rodzaju zdarzenia mające wpływ na bieżącą sytuację przemysłu spożywczego bądź też na jego przemiany w przyszłych okresach. Na pewno trzeba wspomnieć o kilku największych fuzjach czy przejęciach jednych firm przez drugie, które wpłynęły na rozwój procesów koncentracji i konsolidacji w przemyśle spożywczym. Jak podaje Portal Spożywczy [3], w 2019 r. odnotowano następujące zdarzenia:

- 1 lutego 2019 r. zarząd Hortex sp. z o.o. podpisał z firmą Bewa sp. z o.o. warunkową umowę nabycia udziałów w spółce Jurajska. Wejście w segment wody mineralnej jest dla producenta soków i mrożonek sposobem na zwiększenie skali działalności i umocnienie swojej pozycji na rynku.

- W lutym 2019 r. ZMB Capital, właściciel Ustronianki (produ – centa wód mineralnych), podpisał wstępną umowę zakupu 100% udziałów w spółce Hoop Polska z dotychczasowym właścicielem – spółką Kofola CeskoSlovensko (producentem i dystrybutorem napojów Hoop Cola, syropów owocowych Paola, wody mineralnej Arctic+ oraz napojów Jupik, a także dystrybutorem produktów marki Nestea). 17 marca 2019 r. Hoop Polska stała się integralną częścią ZMB Capital. Porozumienie to ma zwiększyć konkurencyjność Ustronianki na rynku.

- 27 lutego 2019 r. firma Jantoń podpisała umowę przejęcia spół – ki Platinum Wines, jednego z kluczowych w naszym kraju dystrybutorów i importerów win gronowych. Przejęcie to stanowi kolejny etap realizacji strategii rozwoju firmy, zakładającej m.in. intensywną rozbudowę portfolio w segmencie win gronowych w kategorii premium.

- W kwietniu 2019 r. Polmlek kupił 100% udziałów w Rolmleczu, a tym samym udziały w Lacpolu, w wyniku czego posiada w nim pakiet kontrolny. Obecnie w Grupie Polmlek jest siedem zakładów produkcyjnych, w tym sześć mleczarskich. Grupa Lacpol posiada zaś m.in. dziewięć zakładów produkcyjnych i usługowych, chłodnię składową oraz dwie hurtownie artykułów mlecznych.

- W kwietniu 2019 r. Grupa Żywiec zawarła z Chicago Poland Investment Group umowę rozporządzającą, na podstawie której stała się właścicielem 100% udziałów Browaru Namysłów. Browar Namysłów jest regionalną firmą piwowarską.

Oprócz tych raczej pozytywnych zdarzeń były też takie, które miały negatywny wydźwięk, jak chociażby afera na początku 2019 r. związana z nielegalnym ubojem padłych i chorych krów w zakładzie w Ostrowi Mazowieckiej. Mięso z tych zwierząt trafiło do kilkudziesięciu punktów w Polsce, jak również na eksport (do 14 krajów). Zaistniała sytuacja wykorzystana została przez niektóre kraje, jak chociażby Czechy czy Słowację, do nawoływania przez wiele tygodni do bojkotu mięsa z Polski. W tym przypadku zawiódł system nadzoru i kontroli bezpieczeństwa żywności. Innym negatywnym przykładem, także z branży mięsnej, jest prawdopodobna upadłość Zakładów Mięsnych Henryk Kania SA – jednego z głównych graczy na krajowym rynku mięsa. W grudniu 2019 r. zarządca ZM HK złożył wniosek do sądu o ogłoszenie upadłości firmy. Do innych zdarzeń, których genezy należy upatrywać pod koniec 2019 r., a których skutki uwidocznią się w 2020 r., należy przyjęta przez Sejm nowelizacja ustawy o akcyzie, podnosząca o 10% wysokość tego podatku w odniesieniu do napojów alkoholowych

i wyrobów tytoniowych. Zmiana weszła w życie z dniem 1 stycznia 2020 r. Z oceny skutków tej regulacji wynika, że budżet państwa zyska z tego tytułu w 2020 r. i w latach kolejnych po ok. 1,7 mld zł. Oznacza to, że półlitrowa butelka wódki może podrożeć o ok. 1,4 zł, a paczka papierosów – o ok. 1 zł. Branża spirytusowa była zaskoczona tak dużą skalą i tak szybkim tempem wprowadzenia podwyżki akcyzy na wyroby alkoholowe. Innym działaniem w tym obszarze są plany Ministerstwa Zdrowia obłożenia dodatkową opłatą w wysokości 1 zł tzw. małpek, tj. alkoholu sprzedawanego w małych butelkach o pojemności zazwyczaj 90/100 lub 200 ml. Ma to z jednej strony przeciwdziałać alkoholizmowi wśród Polaków, a z drugiej – jeżeli popularność wymienionych pojemności mimo wszystko się utrzyma – dać budżetowi pół miliarda złotych dodatkowych wpływów.

Innym pomysłem Ministerstwa Zdrowia jest projekt przewidujący nałożenie dodatkowej opłaty na napoje z dodatkiem substancji słodzących. W ten sposób rząd chce wykorzystać politykę fiskalną do walki m.in. z nadwagą i otyłością, które stają się coraz większym problemem zdrowotnym Polaków. Wpływy z tytułu tej opłaty prawie w całości (98%) przeznaczane byłyby na finansowanie opieki zdrowotnej. Proponowana wysokość dodatkowej opłaty ma wynieść 0,70 zł za napój z dodatkiem jednej substancji o właściwościach słodzących albo 0,80 zł w przypadku dodatku więcej niż jednej substancji o takich właściwościach. Opłatą objęte zostaną także napoje z dodatkiem substancji o właściwościach aktywnych: kofeiny, tauryny oraz guarany – 0,20 zł w przypadku dodatku co najmniej jednej substancji w przeliczeniu na każdy litr [4]. Wpływy do budżetu państwa z całej tzw. ustawy cukrowej (dotyczącej różnych branż przemysłu spożywczego) przewidziane w 2020 r. mają wynieść ok. 2,3 mld zł.

W grudniu 2019 r. Prezydent RP podpisał nowelizację ustawy o podatku od sprzedaży detalicznej, przedłużając jego zawieszenie o kolejne pół roku, tj. do końca czerwca 2020 r. Początki wprowadzania tego podatku w Polsce sięgają 2015 r. Zastrzeżenia wobec niniejszej ustawy jesienią 2016 r. zgłosiła Komisja Europejska, która wskazała, że progresywne stawki oparte na wielkości przychodów przyznają przedsiębiorstwom o niskich przychodach selektywną przewagę nad konkurentami, z naruszeniem unijnych zasad pomocy państwa. Jednocześnie Komisja Europejska wydała nakaz zobowiązujący Polskę do zawieszenia stosowania tego podatku do czasu zakończenia prac przez Komisję. W maju 2019 r. unijny sąd (TSUE) orzekł, że podatek ten jest zgodny z unijnym prawem. Komisja Europejska postanowiła jednak odwołać się od decyzji TSUE, stąd konieczność przedłużenia zawieszenia stosowania podatku o kolejne pół roku, gdyż w tym czasie odwołanie powinno zostać rozpatrzone [6]. Ewentualne wprowadzenie tego podatku w największym stopniu uderzy w duże sieci handlowe, które zapewne w znacznej mierze przerzucą go na konsumentów (w postaci wyższych cen sprzedawanych produktów) czy też na przetwórców, wywierając presję cenową na dostawców towarów. Przemysł spożywczy w takich sytuacjach często pełni rolę stabilizatora nagłych wahań cen na rynku, zwłaszcza na poziomie produkcji rolnej czy handlu detalicznego.

Wciąż niejasna jest sytuacja Narodowego Holdingu Spożywczego (Krajowej Grupy Spożywczej), którego celem ma być stabilizacja rynku rolno-spożywczego oraz promowanie produktów rolnych i spożywczych za granicą. Na początku działalności trzon holdingu ma stanowić Krajowa Spółka Cukrowa i spółka Elewarr, zajmująca się obrotem i magazynowaniem zbóż. Później ewentualnie grupa byłaby powiększana o inne podmioty, np. giełdy rolno-towarowe, zakłady zbożowe, spółki nasienne czy hodowlane. Ocena oddziaływania holdingu na rynek rolno-spożywczy będzie możliwa po doprecyzowaniu zakresu i warunków jego funkcjonowania.

Od II kwartału 2019 r. mamy w Polsce do czynienia z gwałtownym wzrostem cen mięsa wieprzowego, co wynika ze zwiększonego popytu ze strony największego producenta mięsa wieprzowego na świecie, jakim są Chiny. Kraj ten zmaga się bowiem z wirusem afrykańskiego pomoru świń (ASF), który rozprzestrzenia się w bardzo szybkim tempie. Nie zna on granic i swoim zasięgiem obejmuje coraz to nowe tereny, stanowiąc realne zagrożenie dla wielu państw, zwłaszcza tych, w których prowadzona jest intensywna produkcja żywca wieprzowego, takich jak: Niemcy, Dania, Francja czy Hiszpania. W Polsce z ASF z przerwami zmagamy się od 2014 r. Pod koniec 2019 r. wirus dotarł do Wielkopolski, którą uważa się za tzw. zagłębie produkcji mięsa wieprzowego. Dodatkowo w grudniu 2019 r. w województwie lubelskim stwierdzono przypadki ptasiej grypy, a w styczniu 2020 r. wirus ten wykryto także w Wielkopolsce (ostatnio w Polsce obecna była na przełomie lat 2016/2017). Szybko wprowadzono procedury zapobiegające rozwijaniu się choroby, ale trudno przewidzieć dalszy jej rozwój i konsekwencje dla rynku mięsa w Polsce. Co szczególnie ważne, połowa produkcji mięsa drobiowego, tj. ok. 1,4 mln ton, kierowana jest na eksport.

Na początku stycznia 2020 r. Sejm uchwalił specustawę ws. zwalczania afrykańskiego pomoru świń (ASF). Nowe przepisy wprowadzają zakaz blokowania polowań, odstrzał sanitarny dzikich zwierząt m.in. przez policjantów i żołnierzy, powoływanie Łowczego Krajowego przez Ministra Środowiska [7]. Bez dużej redukcji pogłowia dzików trudno będzie zahamować dalsze rozprzestrzenianie się ASF w Polsce. Jest to tylko jeden z elementów walki, lecz wydaje się, że najważniejszy. Muszą być też rygorystycznie przestrzegane zasady bioasekuracji i wszystkie procedury ograniczające ryzyko rozprzestrzeniania się tego wirusa.

Dr I. Szczepaniak, dr Ł. Ambroziak, mgr J. Drożdż, dr inż. R. Mroczek

– Zakład Ekonomiki Przemysłu Spożywczego, Instytut Ekonomiki

Rolnictwa i Gospodarki Żywnościowej – Państwowy Instytut Badawczy;

e-mail: Iwona.Szczepaniak@ierigz.waw.pl, Lukasz.Ambroziak@ierigz.waw.pl,

Jadwiga.Drozdz@ierigz.waw.pl, Robert.Mroczek@ierigz.waw.pl

LITERATURA:

[1] Ambroziak Ł., I. Szczepaniak. 2013. Monitoring i ocena konkurencyjności polskich producentów żywności

(4). Międzynarodowa pozycja konkurencyjna, seria „Program Wieloletni 2011-2014”, nr 74. Warszawa:

IERiGŻ-PIB.

[2] Biuletyn Statystyczny. 2017-2019. Warszawa: GUS.

[3] Ekonomiczny poniedziałek: 10 ważnych wydarzeń w branży spożywczej i handlu w 2019 r. http://

www.portalspozywczy.pl/technologie/wiadomosci/10-waznych-wydarzen-w-branzy-spozywczej-i-

-handlu-w-2019-r,178920.html [dostęp: 23.12.2019].

[4] Eksperci komentują pomysł prozdrowotnych działań: 1 zł opłaty za małpkę, 70 gr za słodzony napój.

PAP. http://www.portalspozywczy.pl/handel/wiadomosci/eksperci-komentuja-pomysl-prozdrowotnych-dzialan-1-zl-oplaty-za-malpke-70-gr-za-slodzony-napoj,179146.html [dostęp: 21.12.2019.

[5] Mroczek R., J. Drożdż. 2019. „Rozwój przemysłu spożywczego w Polsce w latach 2010-2018”. W Ewolucja międzynarodowej sytuacji rynkowej i jej wpływ na konkurencyjność krajowego sektora żywnościowego, P. Szajner, I. Szczepaniak (red.), seria „Monografie Programu Wieloletniego 2015-2019”, nr 100.

Warszawa: IERiGŻ-PIB.

[6] Podatek handlowy znowu przesunięty. Jest podpis prezydenta. https://www.money.pl/podatki/

podatek-handlowy-znowu-przesuniety-jest-podpis-prezydenta-6459824478914689a.html [dostęp:

23.12.2019].

[7] Sejm: Uchwalono specustawę ws. zwalczania ASF. PAP. http://www.portalspozywczy.pl/mieso/wiadomosci/sejm-uchwalono-specustawe-ws-zwalczania-asf,179136.html [dostęp: 20.12.2019].